Что такое сплит акций? В чем его выгода для компании и инвесторов?

Продолжаем знакомиться с важными биржевыми понятиями, и сегодня подробно расскажем о моменте, которого мы касались в прошлом материале, а именно о том, что такое сплит акций на бирже. А заодно определим, чем он может быть полезен как самой компании, так и ее инвесторам.

Определение

Сплит акций (от английского split – «раскол», «расщепление») – это дополнительное, принудительное разделение существующего количества акций конкретной компании-эмитента с определенным коэффициентом с пропорциональным уменьшением их стоимости. К примеру, если в распоряжении инвестора была одна акция стоимостью 500 рублей, после слита с коэффициентом 5 к 1 у него на руках окажется 5 акций с ценой 100 рублей каждая. То есть, фактически, увеличение количества выпущенных ценных бумаг не влияет ни на общий капитал или капитализацию бренда ни на состояние инвесторов.

К слову, в русском языке наряду с прямой калькой с английского используется синоним «дробление».

Как организуется сплит акций на бирже

Процедура стандартна и состоит из серии этапов:

- Совет директоров эмитента принимает решение провести сплит и заявляет о своих намерениях.

- Общее собрание акционеров поддерживает или не поддерживает его.

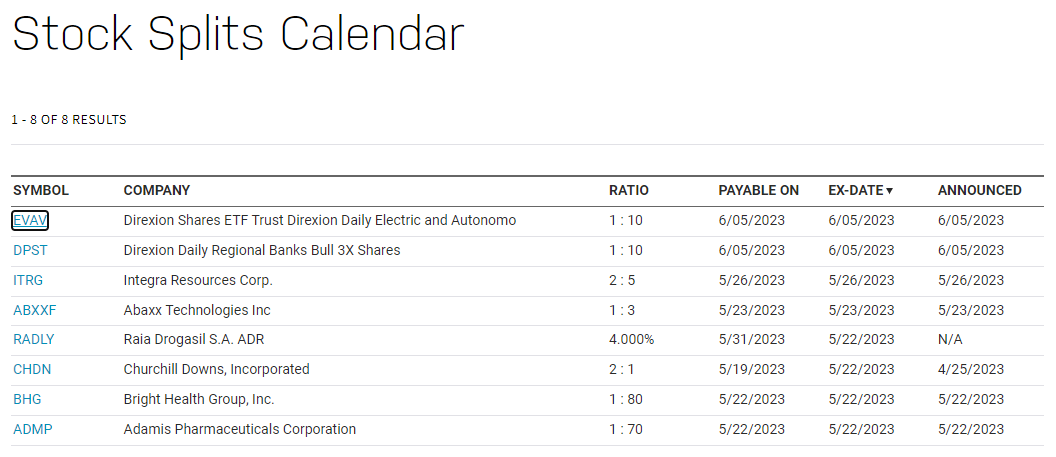

- В случае успешного решения устанавливается дата. Она появляется в календаре сплитов на профильных сайтах.

- В установленную дату торговля активами на бирже приостанавливается и возобновляется только после того, когда все инвесторы получат дополнительные акции во владение в соответствии с выбранным коэффициентом. Пауза может занимать как один день, так и длится неделями.

Зачем проводят дробление акций

Если сплит не оказывает никакого прямого экономического влияния, то зачем его производить? На практике все достаточно просто. Дробление – это в большинстве случаев вынужденная мера, к которой, приводит чрезмерный рост цен на активы. Здесь можно привести пример из внебиржевого мира: продать дорогую 3-комнатную квартиру, насколько бы хорошо она ни была отделана и где бы ни была расположена, всегда сложнее, чем 3 «однушки» исключительно из-за цены. Число покупателей, которые могут себе позволить такую покупку меньше, чем тех, кто готов вложиться в однокомнатную квартиру. Даже если ее цена будет примерно составлять 1/3 от цены на 3-комнатную.

То же самое и с акциями. Купить одну акцию стоимостью 100 000 рублей готово гораздо меньшее число потенциальных инвесторов, чем акции по 10 000. Во-первых, далеко не каждый обладает соответствующим капиталом. Во-вторых, такая покупка способна создать сильный дисбаланс в инвестиционном портфеле.

Соответственно, главные цели сплита акций на бирже:

- Снизить цену, сделав торговый инструмент доступнее большему количеству инвесторов.

- Увеличить интерес со стороны потенциальных инвесторов, тем самым искусственно стимулировав спрос на него.

- Сделать более комфортным управление бумагами в составе портфелей.

Кроме того, крупные компании, чьи ценные бумаги попадают в крупные биржевые индексы (например, индекс Доу Джонса), придерживаются негласного правила, что стоимость самых дорогих акций в нем не должна более чем в 10 раз превышать цену самых дешевых.

Однако существуют и компании-приверженцы другой теории, которые намеренно не дробят акции, как бы подчеркивая рекордными ценами активов принадлежность к «элите». Самый яркий пример – Berkshire Hathaway знаменитого Уоррена Баффета – весной 2023 стоимость одной ее акции превышала 453 000 долларов.

Как пример крупных компаний, которые пошли по более привычному пути и успешно произвели сплит акций на бирже за последние годы можно назвать Tesla (дробление 3 к 1 в августе 2022); Apple (4 к 1 в августе 2020) и Nvidia (4 к 1 в июле 2021). И во всех стрех случаях дробление привело к росту стоимости акций.

Таким образом, в более долгосрочной перспективе и широком смысле, от сплита все-таки есть выгодный экономический эффект. По крайней мере, в большинстве случаев и с точки зрения компании.

Но выгодно ли это инвесторам и трейдерам? В целом – да, поскольку оно дает возможность вложиться в крупную компанию со стабильно дорожающими акциями. С другой, сплит, точнее первое объявление о намерении компании в скором времени провести дробление, часто вызывает ажиотаж и дополнительное колебание цен, а значит, увеличивает риски. Период нестабильности обычно длится до 3 месяцев с момента дробления.

Обратный сплит

В заключение стоит упомянуть о таком явлении, как обратный сплит (бэксплит). Здесь название говорит само за себя: вместо разделения здесь несколько недорогих акции «сливается» в одну. Подобная процедура проводится достаточно редко, а прибегают к ней для того, чтобы сократить количество акций в обращении и искусственно увеличить их стоимость.

Обычно подобный шаг расценивается как сигнал о проблемах внутри компании. Например, к нему прибегают тогда, когда цена активов упала настолько, что они могут быть исключены из биржевых торгов из-за несоответствия требованиям минимальной стоимости. Среди других причин для бэксплита – искусственное отсечение части аудитории или попытка создать имидж более дорогой компании.