Торговые счета

Платформы

Новости

Мы предоставляем вам самые актуальные новости

из мира экономики и финансов

Мы предоставляем вам самые актуальные новости из мира экономики и финансов

Так все-таки пузырь или нет? Этот вопрос регулярно возникает в контексте оценки крупнейших технологических компаний США. Помочь ответить на него может вот такое сравнение с «пузырем доткомов» 2000 года. Тогда его следствием, напомню, стало падение индекса Nasdaq на 75% за 2 года.

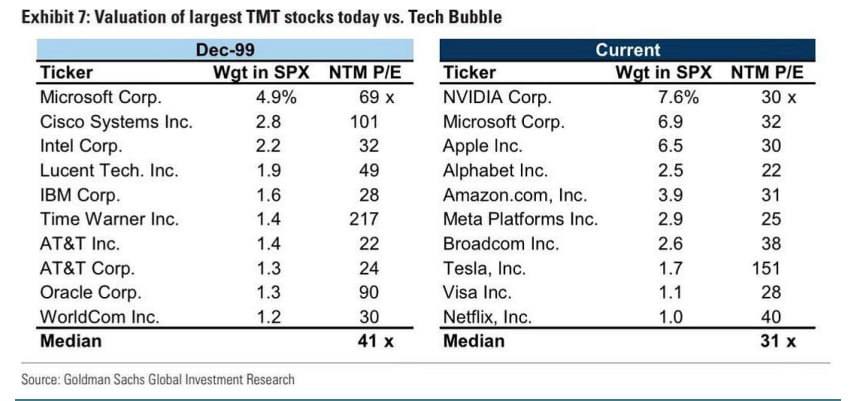

В таблице от Goldman Sachs сравнивается оценка по коэффициенту P/E 10 крупнейших компаний индекса S&P-500 сейчас и на максимуме 1999 года, перед началом «медвежьего» рынка. Кстати, обратите внимание на концентрацию- тогда топ-3 компании индекса в сумме «весили» 10%, а сейчас 20%.

Но главное не это. На максимуме 1999 года усредненный коэффициент «цена/прибыль» для самых «тяжелых» 10 компаний индекса составлял 41. Сейчас его значение 31. И тогда, и сейчас были исключения, которые сразу бросаются в глаза: в 1999 году Cisco и Time Warner, сейчас Tesla. Но среднее значение сегодня все еще на 30% ниже, чем 25 лет назад.

Поэтому, наверное, о «пузыре» говорить пока преждевременно. От себя еще добавлю, что опасные «пузыри» начинают лопаться в такие моменты, когда на рынке зашкаливает эйфория, и все вокруг начинают верить, что «сейчас все по-другому». Сейчас явно не такая ситуация- индикатор «страх-жадность» от CNN Money еще 2-3 недели назад был в зоне экстремального страха и только-только вернулся на нейтральный уровень.

Короче говоря, поаккуратнее с определениями и кликбейтными заголовками в прессе. Рынок, несомненно, может упасть по разным причинам. Но, на мой взгляд, не потому, что прямо сейчас на нем образовался «пузырь».

Не в качестве прогноза, а в виде рассуждения: предположу, что после некоторой паузы и внутренней ротации рынок продолжит подрастать в 1-2 квартале 2026 года. Возможно, после этого его мультипликаторы и достигнут значений, характерных для «пузырей». Тогда и поговорим об этом еще раз.

Источник