Prognozy cen platyny na lata 2026-2030: kompleksowa analiza eksperta i strategie inwestycyjne

Spis treści

Aktualna sytuacja na rynku platyny w 2026

Historia cen platyny i kluczowe wnioski dla przyszłych prognoz

Metodologia prognozowania cen platyny

Prognozy cen platyny na rok 2026

Średnioterminowe prognozy: platyna w 2027 roku

Długoterminowe prognozy cen platyny: 2028-2030

Porównanie prognoz platyny z innymi metalami szlachetnymi

Inwestowanie w platynę: strategie oparte na prognozach

Czynniki ryzyka i niepewności w prognozach

Podsumowanie prognoz i końcowe rekomendacje

FAQ - najczęściej zadawane pytania o prognozy cen platyny

Platyna należy do najrzadszych metali szlachetnych na świecie – jest trzydzieści razy rzadsza od złota. W 2025 roku ceny tego metalu wzrosły o ponad 90%, co przyciągnęło uwagę inwestorów poszukujących alternatyw dla wysoko wycenianego złota. Według analityków prognozy platyna 2026 wskazują na dalszy wzrost cen, napędzany deficytem podaży i rosnącym popytem przemysłowym. W niniejszym artykule przedstawiamy kompleksową analizę prognoz cen platyny na lata 2026-2030, uwzględniając perspektywy rynkowe, strategie inwestycyjne oraz czynniki ryzyka.

Najważniejsze wnioski z artykułu:

- Cena platyny może osiągnąć 2 100 - 2 500 USD/uncję do końca 2026 roku

- Trzeci rok z rzędu deficyt podaży wspiera wzrost cen

- Ogniwa paliwowe wodorowe mogą wygenerować dodatkowy popyt 900 000 uncji do 2030 roku

- Południowa Afryka odpowiada za ponad 70% globalnej produkcji, co stwarza ryzyko podażowe

Aktualna sytuacja na rynku platyny w 2026

Rynek platyny wchodzi w 2026 rok w fundamentalnie odmienionej sytuacji niż jeszcze dwa lata wcześniej. W grudniu 2025 roku cena platyny oscyluje w granicach 1 830 - 1 925 USD za uncję, co oznacza wzrost o około 90% od styczniowych minimów na poziomie 878 USD. Ta spektakularna dynamika cenowa wynika przede wszystkim z rotacji kapitału inwestycyjnego – inwestorzy poszukują niedowartościowanych metali szlachetnych po tym, jak złoto osiągnęło rekordowe poziomy przekraczające 4 300 USD za uncję.

Notowania platyny pozostają jednak znacząco niższe od złota – stosunek cen wynosi obecnie około 0,45, podczas gdy historycznie platyna często przewyższała cenę złota. Pallad, który jeszcze w 2022 roku kosztował ponad 3 400 USD, obecnie handlowany jest na poziomie około 1 600 USD, co oznacza wyrównanie cen obu metali z grupy PGM. Kurs walutowy dolara amerykańskiego pozostaje kluczowym czynnikiem wpływającym na wycenę – osłabienie USD tradycyjnie wspiera ceny metali szlachetnych denominowanych w tej walucie.

Południowa Afryka, odpowiadająca za ponad 70% globalnej produkcji platyny, zmaga się z poważnymi wyzwaniami operacyjnymi. Niedobory energii elektrycznej, ekstremalne zjawiska pogodowe oraz rosnące koszty wydobycia ograniczają podaż, co przekłada się na trzeci z rzędu rok deficytu rynkowego.

)

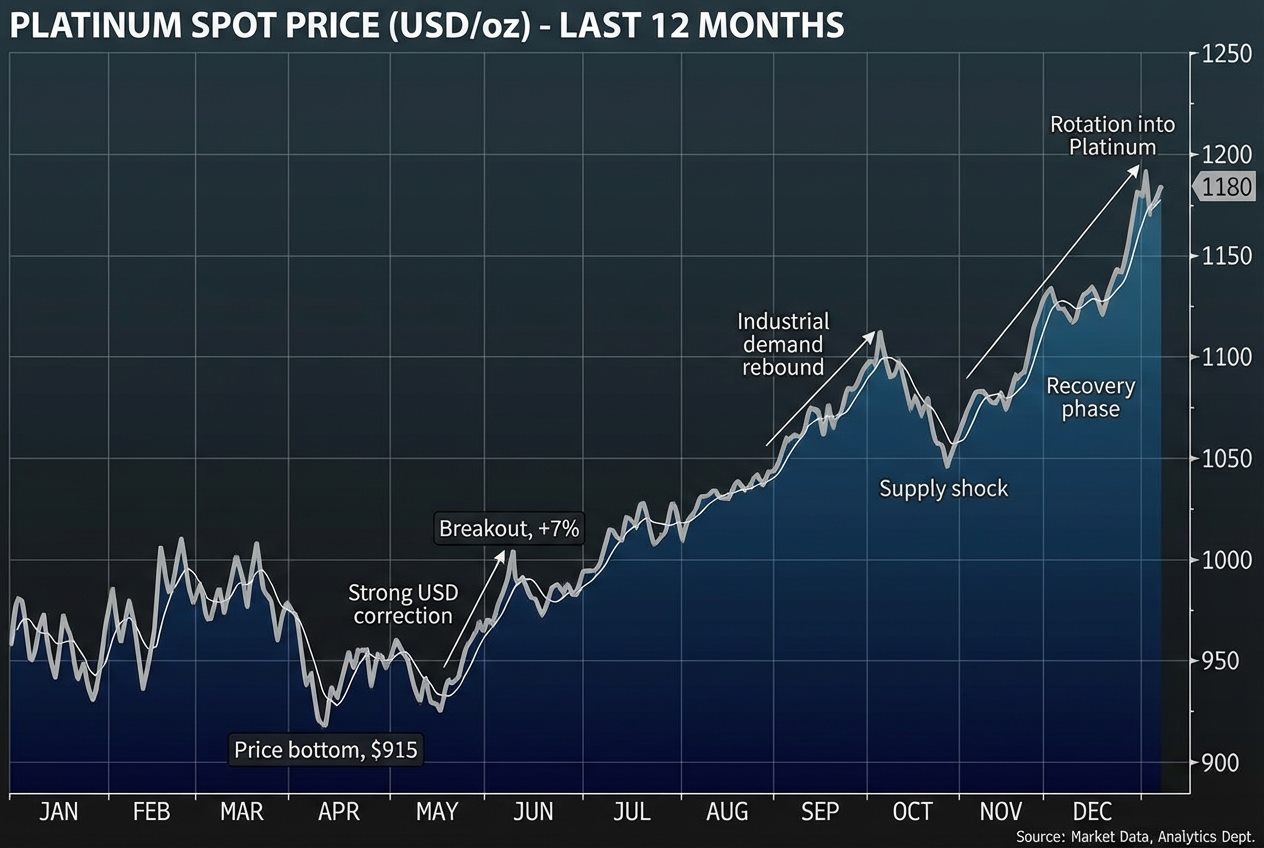

Kluczowe wydarzenia wpływające na cenę platyny w 2025 roku:

- Styczeń-luty: minimum cenowe na poziomie 878 - 893 USD/oz

- Lipiec: przebicie poziomu 1 380 USD po odbiciu popytu przemysłowego

- Wrzesień: wzrost do 1 673 USD na pozytywnych danych z sektora motoryzacyjnego

- Październik-listopad: korekta do 1 492 USD przy silnym dolarze

- Grudzień: powrót powyżej 1 800 USD przy deficycie podaży

Notowania Cen Platyny w 2025 roku

| Data |

Cena |

Otwarcie |

Maksimum |

Minimum |

Wolumen |

Zmiana % |

| 1 grudnia 2025 |

1 940,25 |

1 694,80 |

1 961,60 |

1 623,10 |

0,94K |

+14,63% |

| 1 listopada 2025 |

1 692,60 |

1 572,20 |

1 683,00 |

1 489,20 |

403,01K |

+7,44% |

| 1 października 2025 |

1 575,40 |

1 611,60 |

1 761,80 |

1 497,00 |

46,81K |

-1,60% |

| 1 września 2025 |

1 601,00 |

1 387,00 |

1 627,60 |

1 364,00 |

2,27K |

+16,37% |

| 1 sierpnia 2025 |

1 375,80 |

1 297,00 |

1 385,10 |

1 271,10 |

458,90K |

+5,90% |

| 1 lipca 2025 |

1 299,10 |

1 350,00 |

1 505,00 |

1 288,80 |

94,80K |

-3,27% |

| 1 czerwca 2025 |

1 343,00 |

1 062,10 |

1 440,50 |

1 049,00 |

350,54K |

+27,31% |

| 1 maja 2025 |

1 054,90 |

965,60 |

1 102,00 |

957,50 |

62,83K |

+8,82% |

| 1 kwietnia 2025 |

969,40 |

1 024,70 |

1 026,30 |

885,00 |

45,76K |

-5,65% |

| 1 marca 2025 |

1 027,50 |

959,70 |

1 046,70 |

959,70 |

243,85K |

+9,55% |

| 1 lutego 2025 |

937,90 |

1 039,40 |

1 056,30 |

936,70 |

66,01K |

-10,14% |

| 1 stycznia 2025 |

1 043,70 |

910,50 |

1 045,60 |

909,90 |

83,36K |

+14,63% |

Prognoza cen platyny na 2026 rok

| Data |

Cena otwarcia |

Cena zamknięcia |

Cena minimalna |

Cena maksymalna |

Zmiana |

| Styczeń 2026 |

1885,072 |

1933,961 |

1884,248 |

1936,679 |

2,53% |

| Luty 2026 |

1935,302 |

1958,154 |

1935,302 |

1960,478 |

1,17% |

| Marzec 2026 |

1959,974 |

1967,707 |

1956,149 |

1967,707 |

0,39% |

| Kwiecień 2026 |

1971,117 |

1988,156 |

1971,117 |

1990,707 |

0,86% |

| Maj 2026 |

1984,821 |

1989,336 |

1984,028 |

1992,422 |

0,23% |

| Czerwiec 2026 |

1989,255 |

1976,507 |

1976,507 |

1990,637 |

-0,64% |

| Lipiec 2026 |

1978,292 |

1975,683 |

1975,683 |

1982,815 |

-0,13% |

| Sierpień 2026 |

1973,413 |

1966,622 |

1960,817 |

1973,413 |

-0,35% |

| Wrzesień 2026 |

1967,211 |

1946,996 |

1945,934 |

1970,694 |

-1,04% |

| Październik 2026 |

1947,069 |

1949,703 |

1943,607 |

1954,409 |

0,14% |

| Listopad 2026 |

1948,553 |

1954,306 |

1945,043 |

1955,755 |

0,29% |

| Grudzień 2026 |

1954,213 |

1941,943 |

1932,176 |

1956,059 |

-0,63% |

Kluczowe czynniki wpływające na cenę platyny

Równowaga między popytem a podażą stanowi fundamentalny mechanizm kształtujący cenę platyny. World Platinum Investment Council (WPIC) szacuje deficyt rynkowy w 2025 roku na poziomie 692 000 uncji – jest to trzeci z rzędu rok niedoboru podaży względem popytu, co stopniowo wyczerpuje zapasy rynkowe.

Przemysł samochodowy generuje największy popyt na platynę, odpowiadając za około 45% globalnego zużycia. Katalizatory spalin w pojazdach z silnikami diesla oraz coraz częściej w pojazdach hybrydowych wymagają znacznych ilości tego metalu. Zaostrzenie norm emisji w Europie, Chinach i Indiach dodatkowo wspiera popyt, choć długoterminowo elektryfikacja transportu może go ograniczyć.

Podaż platyny pozostaje skoncentrowana geograficznie – Południowa Afryka odpowiada za około 120 000 kg rocznie (ponad 70% globalnej produkcji), co czyni rynek podatnym na lokalne zakłócenia. Problemy z dostawami energii od państwowego Eskom, strajki oraz powodzie w kopalniach regularnie wpływają na poziom wydobycia. W 2025 roku produkcja w Afryce spadła o 6,4% rok do roku, osiągając 4 771 000 uncji.

Pallad, stosowany głównie w katalizatorach silników benzynowych, konkuruje z platyną o popyt z sektora motoryzacyjnego. Substytucja palladu platyną w katalizatorach, zapoczątkowana po rekordowych cenach palladu w 2022 roku, nadal się utrzymuje, wspierając popyt na platynę.

Struktura popytu na platynę w 2025 roku:

| Sektor |

Udział w popycie |

Trend |

| Motoryzacja (katalizatory) |

45% |

Stabilny |

| Biżuteria |

25% |

Wzrostowy |

| Przemysł chemiczny |

12% |

Stabilny |

| Inwestycje |

7% |

Wzrostowy |

| Ogniwa paliwowe |

3% |

Silnie wzrostowy |

| Pozostałe |

8% |

Stabilny |

Najważniejsze czynniki wpływające na cenę platyny:

- Deficyt podaży względem popytu (trzeci rok z rzędu)

- Ograniczenia produkcyjne w Południowej Afryce (energia, koszty, starzejące się złoża)

- Popyt z sektora motoryzacyjnego i normy emisji

- Rozwój technologii wodorowych (ogniwa paliwowe, elektrolizery)

- Kurs dolara amerykańskiego i polityka Fed

- Substytucja palladu platyną w katalizatorach

- Popyt jubilerski z Chin jako alternatywa dla drogiego złota

Historia cen platyny i kluczowe wnioski dla przyszłych prognoz

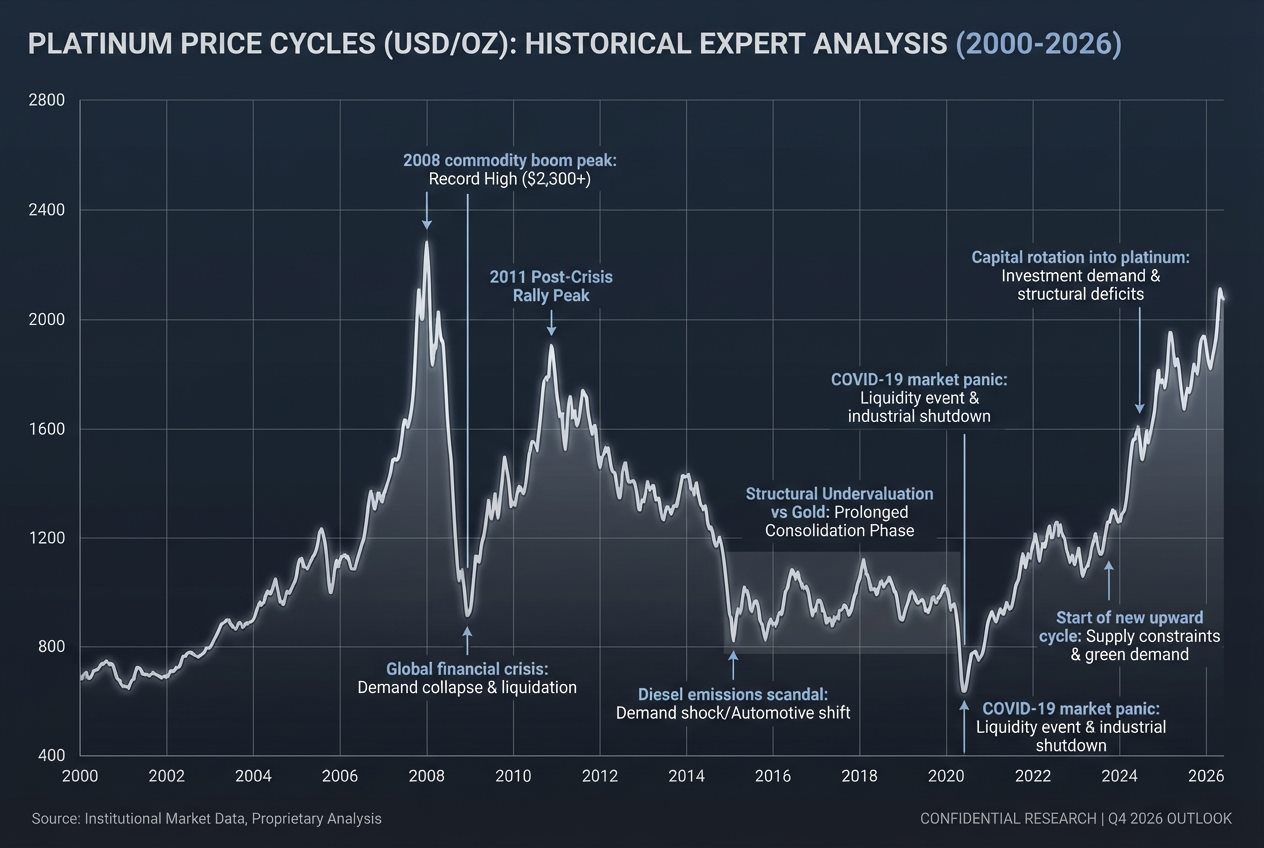

Historia cen platyny dostarcza cennych lekcji dla inwestorów analizujących przyszłe trendy. Przez większość XX wieku platyna notowana była z premią względem złota, co odzwierciedla jej rzadkość i zastosowania przemysłowe. Sytuacja zmieniła się diametralnie w 2015 roku wraz z "aferą dieslową" – skandalem związanym z manipulowaniem testami emisji przez producentów samochodów.

Najwyższa cena platyny w historii została osiągnięta w marcu 2008 roku, gdy uncja kosztowała ponad 2 270 USD. Był to okres boomu surowcowego przed globalnym kryzysem finansowym. Następująca dekada przyniosła stopniowy spadek cen – w 2020 roku platyna notowała minimum na poziomie około 600 USD podczas paniki związanej z pandemią COVID-19.

Wieloletni trend platyny pokazuje silną korelację z koniunkturą w przemyśle motoryzacyjnym oraz sytuacją w Południowej Afryce. Strajki górników w 2014 roku doprowadziły do wzrostu cen o 15% w ciągu kilku tygodni. Z kolei strukturalny spadek popularności silników diesla w Europie po 2015 roku wywierał długotrwałą presję na cenę.

Pallad, który historycznie był tańszy od platyny, przejął prymat cenowy w 2017 roku i utrzymywał go do 2025 roku. Złoto natomiast konsekwentnie drożało, powiększając dyskonto platyny do rekordowych poziomów przekraczających 2 500 USD w 2024 roku.

)

Tabela: Historyczne szczyty i dołki cenowe platyny

| Okres |

Cena (USD/oz) |

Wydarzenie / Przyczyna |

| Marzec 2008 |

2 273 (szczyt) |

Boom surowcowy, silny popyt z Chin |

| Październik 2008 |

763 (spadek) |

Globalny kryzys finansowy |

| Sierpień 2011 |

1 911 (szczyt) |

Kryzys zadłużenia, popyt inwestycyjny |

| Styczeń 2016 |

818 (spadek) |

Afera dieslowa, słaby popyt motoryzacyjny |

| Marzec 2020 |

596 (spadek) |

Pandemia COVID-19, lockdowny |

| Październik 2024 |

1 050 (spadek) |

Silny dolar, obawy o recesję |

| Grudzień 2025 |

1 850 |

Rotacja z złota, deficyt podaży |

Tabela: Dynamika cen platyny 2024-2026 według kwartałów (USD/uncja)

| Kwartał |

Średnia cena |

Zmiana q/q |

| Q1 2024 |

912 |

-3,2% |

| Q2 2024 |

985 |

+8,0% |

| Q3 2024 |

968 |

-1,7% |

| Q4 2024 |

1 015 |

+4,9% |

| Q1 2025 |

988 |

-2,7% |

| Q2 2025 |

1 248 |

+26,3% |

| Q3 2025 |

1 539 |

+23,3% |

| Q4 2025 |

1 692 |

+9,9% |

| Q1 2026 (prognoza) |

1 780 |

+5,2% |

| Q2 2026 (prognoza) |

1 950 |

+9,6% |

Metodologia prognozowania cen platyny

Prognozowanie cen platyny wymaga kompleksowego podejścia łączącego analizę techniczną z fundamentalną. Modele cenowe muszą uwzględniać zarówno krótkookresową dynamikę rynkową, jak i długoterminowe trendy strukturalne. Kluczowe znaczenie ma analiza równowagi między popytem a podażą, przy czym nawet niewielkie odchylenia od równowagi mogą generować znaczące ruchy cenowe ze względu na ograniczoną płynność rynku platyny.

Dolar amerykański odgrywa centralną rolę w prognozowaniu – jako że platyna denominowana jest w USD, osłabienie dolara automatycznie podwyższa ceny dla inwestorów z innych stref walutowych, stymulując popyt. Polityka monetarna Fed wpływa zarówno na kurs walutowy, jak i na atrakcyjność metali szlachetnych jako alternatywy dla aktywów oprocentowanych.

Wskaźniki fundamentalne obejmują dane o produkcji z Południowej Afryki, statystyki sprzedaży samochodów (szczególnie pojazdów z silnikami diesla i hybrydowych), prognozy rozwoju gospodarki wodorowej oraz trendy w branży jubilerskiej. Wskaźniki techniczne pomagają identyfikować krótkoterminowe punkty wejścia i wyjścia.

) Kluczowe wskaźniki wykorzystywane w prognozach:

Kluczowe wskaźniki wykorzystywane w prognozach:

- Bilans podaży i popytu WPIC

- Produkcja kopalin w Południowej Afryce

- Sprzedaż pojazdów z silnikami spalinowymi globalnie

- Indeks siły dolara (DXY)

- Stopy procentowe Fed

- Ceny złota i palladu (korelacja)

- Poziomy zapasów na giełdach (NYMEX, TOCOM)

Analiza techniczna w prognozowaniu cen platyny

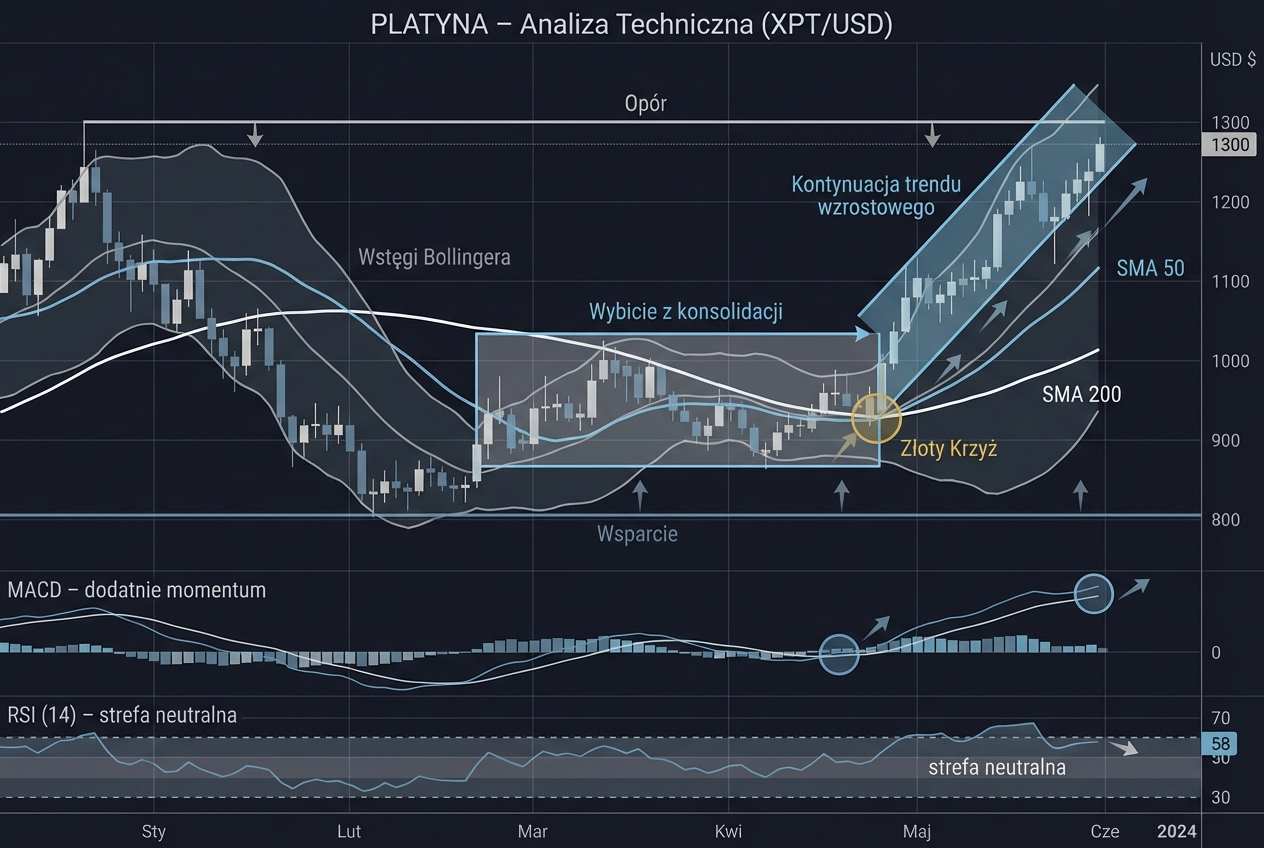

Analiza techniczna platyny koncentruje się na identyfikacji trendów cenowych i formacji wykresowych sygnalizujących potencjalne punkty zwrotne. W 2025 roku platyna przebiła wieloletnią linię trendu spadkowego, co analitycy interpretują jako początek nowego cyklu wzrostowego.

Kluczowe wskaźniki techniczne dla platyny obejmują średnie kroczące (SMA 50, SMA 200), które obecnie układają się w formację "złotego krzyża" – sygnał byczego trendu. Wskaźnik MACD pozostaje w strefie pozytywnej, potwierdzając momentum wzrostowe. RSI (Relative Strength Index) oscyluje w okolicach 55-65, co sugeruje, że rynek nie jest jeszcze wykupiony i istnieje przestrzeń do dalszych wzrostów.

Formacje cenowe widoczne na wykresach platyny wskazują na przełamanie wieloletniej konsolidacji w przedziale 800 - 1 100 USD. Analitycy techniczni identyfikują kolejne poziomy oporu na 1 900, 2 100 i 2 300 USD – odpowiadające historycznym szczytom i poziomom Fibonacciego. Wsparcie znajduje się na poziomach 1 700, 1 500 i 1 200 USD.

)

Interpretacja wskaźników technicznych dla platyny (grudzień 2025):

- SMA 50: 1 620 USD (cena powyżej – sygnał wzrostowy)

- SMA 200: 1 380 USD (cena znacząco powyżej – trend wzrostowy)

- MACD: pozytywny, rosnący (momentum wzrostowe)

- RSI (14): 58 (neutralny, przestrzeń do wzrostu)

- Bollinger Bands: cena przy górnej wstędze (silny trend)

- Wolumen: rosnący przy wzrostach (potwierdzenie trendu)

Analiza fundamentalna w prognozowaniu cen platyny

Analiza fundamentalna platyny opiera się na szczegółowej ocenie równowagi podaży i popytu. World Platinum Investment Council prognozuje deficyt rynkowy na poziomie 692 000 uncji w 2026 roku, który może zmniejszyć się do zaledwie 20 000 uncji nadwyżki w 2026 roku – pod warunkiem stabilizacji sytuacji geopolitycznej i zmian w przepływach inwestycyjnych.

Struktura popytu ewoluuje – przemysł samochodowy pozostaje dominujący (45%), ale rośnie znaczenie biżuterii (25%, szczególnie w Chinach jako alternatywa dla drogiego złota) oraz zastosowań w technologiach wodorowych. WPIC prognozuje, że popyt związany z ogniwami paliwowymi i elektrolizerami PEM może osiągnąć 900 000 uncji rocznie do 2030 roku.

Po stronie podaży, Południowa Afryka zmaga się z strukturalnymi ograniczeniami – starzejące się złoża, głębsze wydobycie, problemy energetyczne i rosnące koszty. GlobalData prognozuje wzrost produkcji jedynie o 1,4% rocznie w latach 2025-2030. Zimbabwe wyłania się jako alternatywne źródło podaży z prognozowanym wzrostem 2,9% rocznie.

Dolar amerykański pozostaje kluczowym czynnikiem makroekonomicznym – gołębia polityka Fed (obniżki stóp procentowych) tradycyjnie wspiera ceny metali szlachetnych. Złoto i pallad wykazują korelację z platyną, choć ta ostatnia charakteryzuje się większą wrażliwością na czynniki przemysłowe.

| Czynnik |

Wpływ na cenę 2024–2025 |

Prognoza 2026 |

| Deficyt podaży |

Silnie pozytywny |

Neutralny / Pozytywny |

| Popyt motoryzacyjny |

Stabilny |

Stabilny |

| Popyt jubilerski |

Pozytywny |

Pozytywny |

| Technologie wodorowe |

Umiarkowanie pozytywny |

Pozytywny |

| Kurs USD |

Pozytywny (słabszy dolar) |

Niepewny |

| Produkcja RPA |

Negatywny (spadek) |

Neutralny |

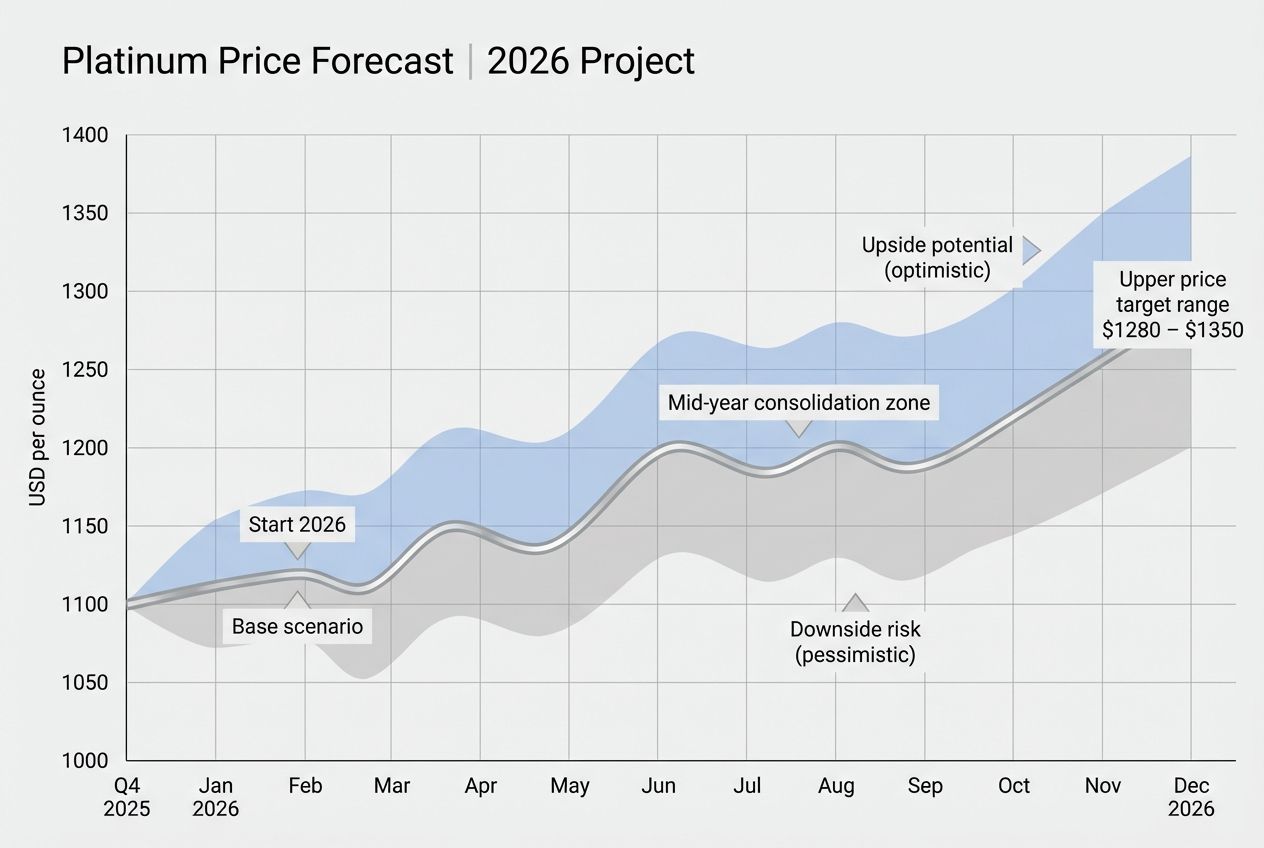

Prognozy cen platyny na rok 2026

Prognozy platyna 2026 wskazują na kontynuację trendu wzrostowego, choć dynamika może być niższa niż w 2025 roku. Analitycy różnią się w ocenach – od umiarkowanych prognoz Morgan Stanley na poziomie 1 775 USD do optymistycznych szacunków LongForecast przewidujących 2 340 USD do końca roku. Konsensus rynkowy koncentruje się w przedziale 2 100 - 2 500 USD za uncję.

Cena platyny w 2026 będzie kształtowana przez kilka kluczowych czynników. Przemysł samochodowy utrzyma stabilny popyt na katalizatory, przy czym zaostrzenie norm emisji Euro 7 w Europie może dodatkowo wspierać zużycie platyny. Rozwój pojazdów hybrydowych, wymagających zarówno katalizatorów, jak i (w przypadku wodorowych) ogniw paliwowych, stanowi pozytywny czynnik średnioterminowy.

Transformacja energetyczna i ogniwa paliwowe wodorowe będą odgrywać coraz większą rolę. Chiny planują znaczące inwestycje w infrastrukturę wodorową, a WPIC szacuje, że popyt związany z wodorem może stanowić 11% całkowitego popytu do 2030 roku. W 2026 roku efekt ten będzie jeszcze ograniczony, ale trend jest wyraźnie wzrostowy.

)

Scenariusze cenowe dla platyny w 2026 roku:

Scenariusz bazowy (prawdopodobieństwo 55%):

- Q1: 2 133 - 2 344 USD (kontynuacja wzrostów z 2025)

- Q2: 2 489 - 2 633 USD (sezonowy wzrost popytu jubilerskiego)

- Q3: 2 661 - 2 826 USD (szczyt produkcji motoryzacyjnej)

- Q4: 2 655 - 2 830 USD (końcówka roku)

- Średnia roczna: ~2 590 USD

Scenariusz optymistyczny (prawdopodobieństwo 25%):

- Cena końcowa: 2 900 - 3 100 USD

- Warunki: pogłębienie deficytu podaży, silny popyt z Chin, słabszy dolar

Scenariusz pesymistyczny (prawdopodobieństwo 20%):

- Cena końcowa: 2 200 - 2 400 USD

- Warunki: recesja globalna, wzrost produkcji, silny dolar

Prognoza Cen Platyny 2025-2026 (USD/uncja)

| Miesiąc |

Otwarcie |

Min–Max |

Zamknięcie |

Zmiana całkowita % |

| Styczeń |

2133 |

1988–2439 |

2265 |

34,4% |

| Luty |

2265 |

2265–2525 |

2405 |

42,7% |

| Marzec |

2405 |

2227–2461 |

2344 |

39,1% |

| Kwiecień |

2344 |

2344–2613 |

2489 |

47,7% |

| Maj |

2489 |

2489–2765 |

2633 |

56,3% |

| Czerwiec |

2633 |

2381–2633 |

2506 |

48,7% |

| Lipiec |

2506 |

2506–2794 |

2661 |

57,9% |

| Sierpień |

2661 |

2661–2967 |

2826 |

67,7% |

| Wrzesień |

2826 |

2532–2826 |

2665 |

58,2% |

| Październik |

2665 |

2665–2972 |

2830 |

68,0% |

| Listopad |

2830 |

2522–2830 |

2655 |

57,6% |

| Grudzień |

2655 |

2655–2961 |

2820 |

67,4% |

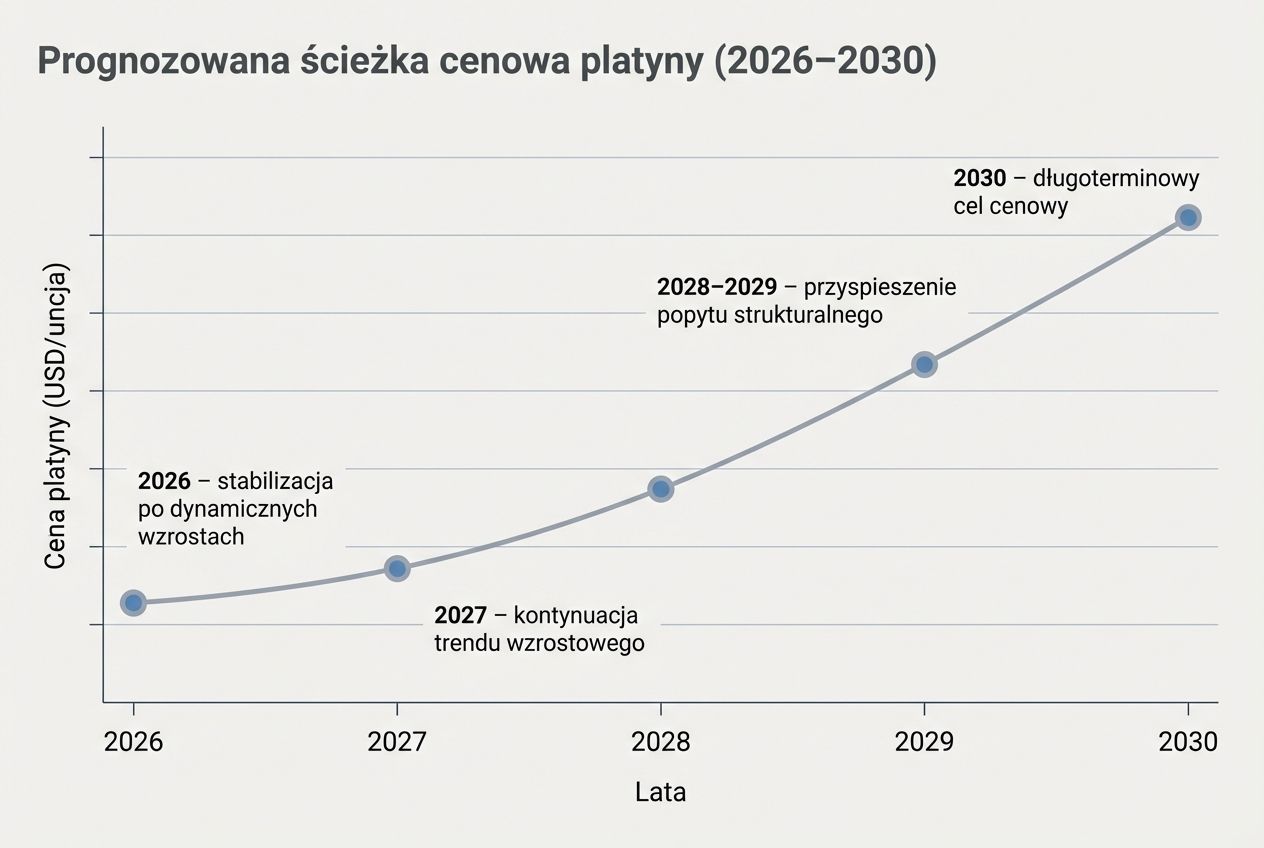

Średnioterminowe prognozy: platyna w 2027 roku

Prognozy platyny na rok 2027 wskazują na dalszy wzrost cen, napędzany strukturalnymi zmianami po stronie podaży i popytu. Analitycy z CoinPriceForecast prognozują średnią cenę na poziomie 2 563 USD, podczas gdy LiteFinance wskazuje na zakres 2 500-2 800 USD. Trend cenowy platyny w perspektywie średnioterminowej pozostaje wyraźnie wzrostowy.

Równowaga podaży i popytu w 2027 roku może ponownie przechylić się w stronę deficytu. WPIC prognozuje, że popyt przemysłowy utrzyma się na stabilnym poziomie, podczas gdy ograniczenia produkcyjne w Południowej Afryce będą nadal ciążyć na podaży. Zimbabwe zwiększy produkcję, ale nie w stopniu kompensującym spadki u głównego producenta.

Ogniwa paliwowe wodorowe staną się bardziej istotnym czynnikiem popytowym. Rozwój infrastruktury wodorowej w Chinach, Europie i USA przełoży się na rosnące zapotrzebowanie na platynę do elektrolizerów PEM i ogniw paliwowych. Transformacja energetyczna przyspieszy, a platyna jako katalizator w technologiach czystej energii zyska na znaczeniu strategicznym.

Cykl cenowy platyny sugeruje kontynuację fazy wzrostowej rozpoczętej w 2025 roku. Historycznie, bycze rynki metali szlachetnych trwają 3-5 lat, co oznacza potencjał do dalszych wzrostów w 2027 roku.

Prognoza cen platyny na 2027 rok (USD/uncja)

| Miesiąc |

Otwarcie |

Min–Max |

Zamknięcie |

Zmiana całkowita % |

| Styczeń |

2 820 |

2 513 – 2 820 |

2 645 |

57,0% |

| Luty |

2 645 |

2 397 – 2 649 |

2 523 |

49,7% |

| Marzec |

2 523 |

2 420 – 2 674 |

2 547 |

51,2% |

| Kwiecień |

2 547 |

2 547 – 2 840 |

2 705 |

60,5% |

| Maj |

2 705 |

2 426 – 2 705 |

2 554 |

51,6% |

| Czerwiec |

2 554 |

2 371 – 2 621 |

2 496 |

48,1% |

| Lipiec |

2 496 |

2 288 – 2 528 |

2 408 |

42,9% |

| Sierpień |

2 408 |

2 408 – 2 685 |

2 557 |

51,8% |

| Wrzesień |

2 557 |

2 489 – 2 751 |

2 620 |

55,5% |

| Październik |

2 620 |

2 600 – 2 874 |

2 737 |

62,4% |

| Listopad |

2 737 |

2 476 – 2 737 |

2 606 |

54,7% |

| Grudzień |

2 606 |

2 322 – 2 606 |

2 444 |

45,0% |

Najważniejsze czynniki kształtujące cenę platyny w 2027:

- Ewolucja deficytu rynkowego (prognoza: 200-400 tys. uncji)

- Wdrożenie norm emisji Euro 7 (wzrost popytu motoryzacyjnego)

- Rozwój infrastruktury wodorowej w Chinach i UE

- Poziom produkcji w Południowej Afryce (prognoza: +1-2% r/r)

- Polityka monetarna Fed i kurs dolara

- Popyt jubilerski z Azji (kontynuacja substytucji złota)

- Tempo elektryfikacji transportu (czynnik negatywny dla katalizatorów)

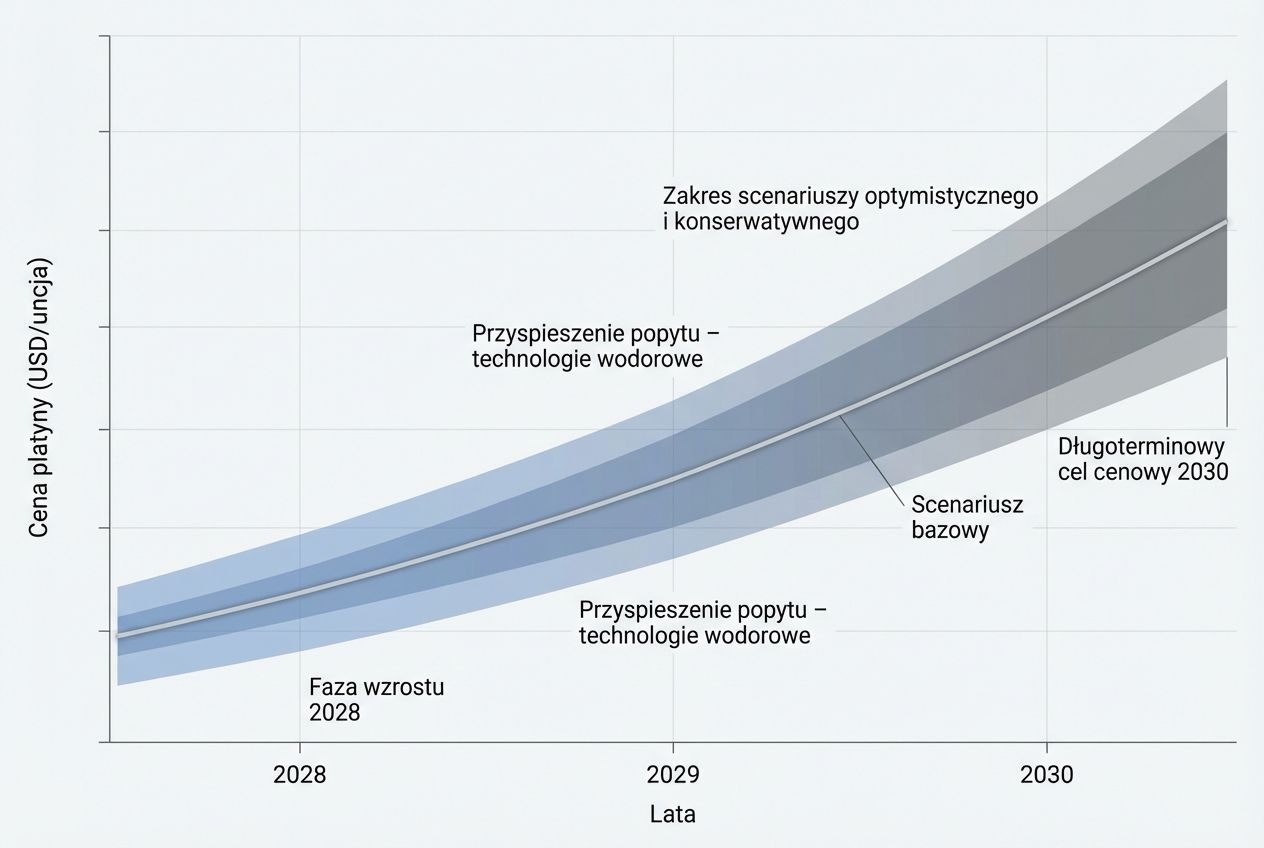

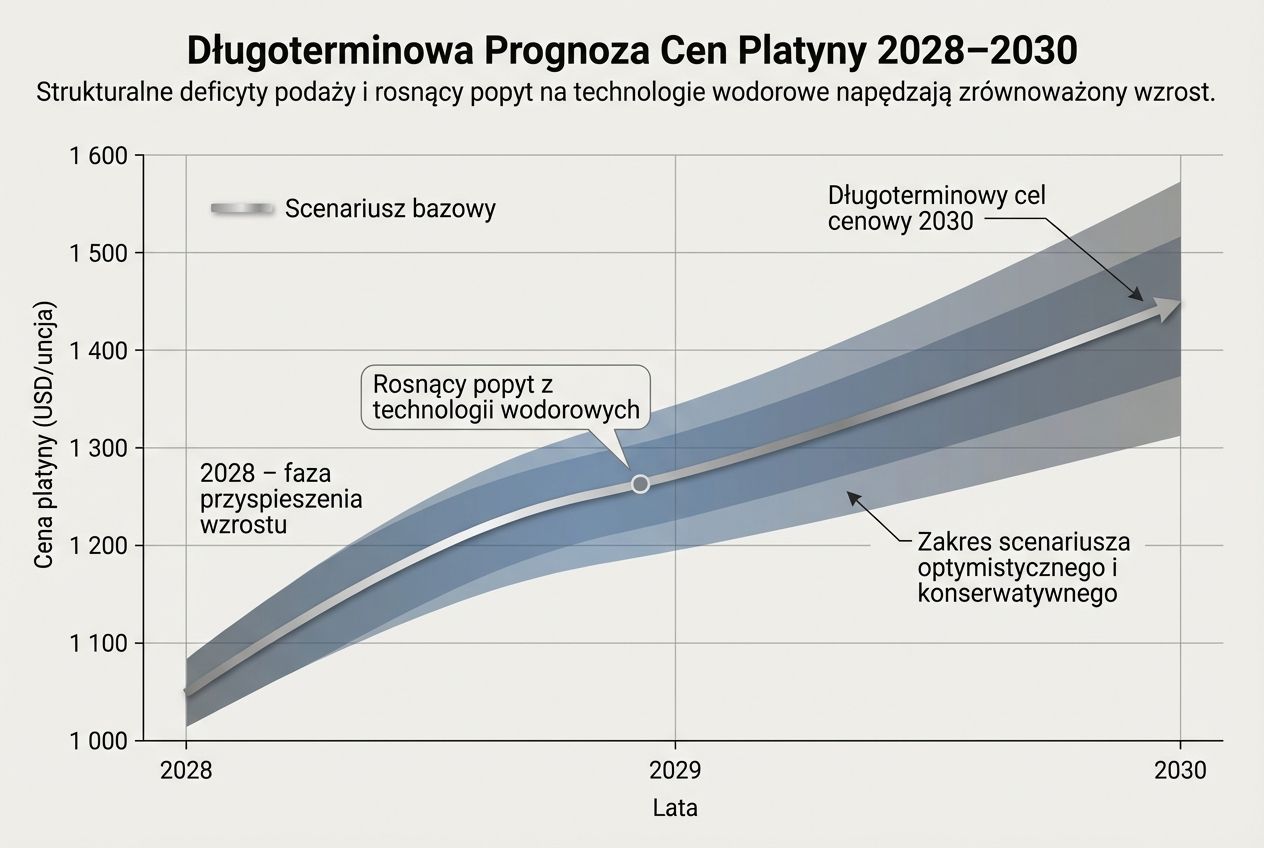

Długoterminowe prognozy cen platyny: 2028-2030

Długoterminowe prognozy platyny na lata 2028-2030 wskazują na potencjał osiągnięcia poziomów 2 500 - 3 500 USD za uncję w scenariuszu bazowym. Optymistyczne prognozy sięgają nawet 4 000 - 5 000 USD, zakładając przyspieszoną adopcję technologii wodorowych i pogłębienie ograniczeń podażowych. Przyszłość rynku platyny będzie kształtowana przez fundamentalne zmiany strukturalne w globalnej gospodarce.

Ogniwa paliwowe wodorowe stanowią kluczowy długoterminowy napęd popytu. WPIC prognozuje, że do 2030 roku popyt związany z wodorem może osiągnąć 900 000 uncji rocznie – wzrost z zaledwie 40 000 uncji w 2023 roku. Technologie PEM (Proton Exchange Membrane) wykorzystują platynę zarówno w elektrolizerach do produkcji zielonego wodoru, jak i w ogniwach paliwowych do generowania energii elektrycznej. Pojazdy ciężarowe, autobusy i pociągi wodorowe stanowią najbardziej obiecujący segment.

Transformacja energetyczna wymusi restrukturyzację przemysłu samochodowego. Choć pojazdy elektryczne bateryjne (BEV) nie wymagają platyny, hybrydy i pojazdy wodorowe (FCEV) generują popyt. WPIC prognozuje, że do 2029 roku FCEV mogą odpowiadać za 3% popytu motoryzacyjnego na platynę – skromnie, ale z silnym trendem wzrostowym.

Po stronie podaży, strukturalne ograniczenia w Południowej Afryce utrzymają się. Liczba operacyjnych szybów spadła o 35% od 2008 roku (z 81 do 53), a nowe inwestycje wymagają 5-10 lat od eksploracji do produkcji. GlobalData prognozuje wzrost produkcji jedynie o 1,4% rocznie, co nie wystarczy do zrównoważenia rosnącego popytu.

)

Długoterminowe prognozy cen platyny 2025-2030 (USD/uncja)

| Rok |

Połowa roku |

Koniec roku |

Zmiana od dziś % |

| 2028 |

3 471 |

3 842 |

+100% |

| 2029 |

4 127 |

4 445 |

+132% |

| 2030 |

4 742 |

5 076 |

+164% |

Porównanie prognoz platyny z innymi metalami szlachetnymi

Platyna należy do grupy metali szlachetnych, ale jej charakterystyka fundamentalna różni się istotnie od złota, srebra czy palladu. Porównanie prognoz cenowych pomaga zrozumieć relatywną atrakcyjność inwestycyjną poszczególnych metali oraz korelacje między nimi.

Złoto pozostaje głównym bezpiecznym aktywem – w grudniu 2025 roku kosztuje około 4 326 USD za uncję, notując rekordowe poziomy. Prognozy na 2026-2030 wskazują na stabilizację lub umiarkowane wzrosty do 4 500 - 5 000 USD. Stosunek platyna/złoto (obecnie ~0,45) historycznie oscylował wokół 0,8-1,2, co sugeruje znaczące niedowartościowanie platyny.

Pallad, stosowany głównie w katalizatorach silników benzynowych, kosztuje obecnie około 1 604 USD – po raz pierwszy od lat platyna jest droższa. Prognozy palladu są mieszane – WPIC przewiduje nadwyżkę rynkową po 2025 roku ze względu na wzrost recyklingu i elektryfikację. Srebro handlowane jest po około 66 USD za uncję, z prognozami wzrostu do 75 - 90 USD do 2030 roku.

W portfelu metali szlachetnych platyna oferuje potencjalnie najwyższy wzrost względny ze względu na kombinację niedowartościowania i rosnącego popytu przemysłowego. Inwestycje w metale szlachetne powinny uwzględniać korelację między poszczególnymi aktywami – platyna wykazuje silniejszą korelację z palladem (czynniki przemysłowe) niż ze złotem (czynniki monetarne).

| Metal |

Cena XII 2025 |

Prognoza 2026 |

Prognoza 2028 |

Prognoza 2030 |

Potencjał wzrostu |

| Platyna |

1 850 |

2 250 |

2 850 |

3 500 |

+89% |

| Złoto |

4 326 |

4 500 |

4 800 |

5 000 |

+16% |

| Srebro |

66 |

72 |

80 |

90 |

+36% |

| Pallad |

1 604 |

1 500 |

1 400 |

1 300 |

-19% |

)

Inwestowanie w platynę: strategie oparte na prognozach

Inwestowanie w platynę oferuje różnorodne możliwości dostosowane do profilu ryzyka i horyzontu czasowego inwestora. Strategie inwestycyjne powinny uwzględniać prognozy cenowe, ale także płynność rynku, koszty przechowywania i implikacje podatkowe. Uncja (31,1 g) stanowi standardową jednostkę handlową na rynkach międzynarodowych.

Platyna fizyczna (sztabki i monety) Bezpośrednia własność oferuje pełną ekspozycję na cenę metalu bez ryzyka kontrahenta. Popularne produkty to sztabki 1 oz, 10 oz i 1 kg oraz monety bulionowe (American Platinum Eagle, Canadian Platinum Maple Leaf). Koszty obejmują premię dealera (3-8% powyżej ceny spot) oraz przechowywanie. Jak kupić platynę fizyczną? Poprzez autoryzowanych dealerów lub mennice – w Polsce dostępna w kantorach złota i platformach online.

ETF na platynę Fundusze ETF umożliwiają ekspozycję na cenę platyny bez fizycznego posiadania metalu. Aberdeen Standard Physical Platinum Shares (PPLT) i WisdomTree Physical Platinum (PHPT) to najpopularniejsze produkty. Zalety: płynność, niskie koszty transakcyjne, możliwość inwestowania małych kwot. Wady: opłaty zarządzania (0,5-0,6% rocznie), ryzyko kontrahenta.

Kontrakty futures na platynę Handel na giełdach NYMEX i TOCOM oferuje dźwignię finansową i możliwość spekulacji na spadki. Kontrakt standardowy to 50 uncji (~1,55 kg). Strategia wymaga zaawansowanej wiedzy i aktywnego zarządzania pozycjami.

CFD i instrumenty pochodne Kontrakty na różnice kursowe dostępne u brokerów forex pozwalają na spekulację z dźwignią bez fizycznej dostawy. Wysokie ryzyko – odpowiednie dla aktywnych traderów.

Zestawienie instrumentów inwestycyjnych opartych na platynie:

| Instrument |

Zalety |

Wady |

Dla kogo? |

| Sztabki / monety |

Brak ryzyka kontrahenta, fizyczna własność |

Koszty przechowywania, niska płynność |

Długoterminowi inwestorzy |

| ETF (PPLT, PHPT) |

Płynność, niskie koszty wejścia |

Opłaty zarządzania, ryzyko emitenta |

Inwestorzy średnioterminowi |

| Futures |

Dźwignia, hedging |

Wysoka zmienność, rollover |

Profesjonaliści |

| CFD |

Dostępność, krótka sprzedaż |

Wysokie ryzyko, koszty finansowania |

Aktywni traderzy |

| Akcje spółek wydobywczych |

Dźwignia operacyjna, dywidendy |

Ryzyko spółki, korelacja < 100% |

Inwestorzy w akcje |

Kroki do zbudowania portfela zawierającego platynę:

- Określ cel inwestycyjny (dywersyfikacja, spekulacja, zabezpieczenie przed inflacją)

- Wybierz horyzont czasowy (krótko-, średnio- lub długoterminowy)

- Ustal alokację (typowo 2-5% portfela w metale szlachetne)

- Wybierz instrument odpowiedni do profilu ryzyka

- Rozważ uśrednianie ceny zakupu (DCA) zamiast jednorazowej inwestycji

- Monitoruj fundamenty rynku i dostosuj pozycję

- Ustal poziomy realizacji zysku zgodnie z prognozami

Czynniki ryzyka i niepewności w prognozach

Ryzyko prognoz platyny wynika z niepewności dotyczącej wielu zmiennych, które mogą znacząco wpłynąć na cenę. Zmienność cen platyny historycznie przewyższała zmienność złota, co odzwierciedla większą wrażliwość na czynniki przemysłowe i ograniczoną płynność rynku.

Czynniki geopolityczne stanowią istotne ryzyko. Południowa Afryka, główny producent, zmaga się z niestabilnością polityczną, przestępczością w sektorze wydobywczym i nacjonalizmem surowcowym. Rosja (drugi producent) pozostaje pod sankcjami zachodnimi, co wpływa na przepływy handlowe. Eskalacja napięć geopolitycznych może zarówno wspierać (ograniczenie podaży), jak i osłabiać (recesja, słabszy popyt) ceny.

Ryzyko koncentracji podaży w Południowej Afryce jest szczególnie istotne. Problemy z energią elektryczną (load shedding), strajki górników, powodzie i wypadki górnicze regularnie zakłócają produkcję. W Q1 2025 intensywne opady deszczu spowodowały powodzie w kopalniach, ograniczając podaż o 10% rok do roku.

Recykling może zwiększyć podaż szybciej niż przewidują prognozy. Wzrost recyklingu katalizatorów samochodowych, szczególnie w Chinach (prognozowany wzrost o 75% do 2030), może ograniczyć deficyt rynkowy i wywierać presję na ceny.

Główne czynniki ryzyka dla prognoz platyny:

- Recesja globalna (spadek popytu przemysłowego i motoryzacyjnego)

- Przyspieszenie elektryfikacji transportu (redukcja popytu na katalizatory)

- Stabilizacja podaży w RPA (ograniczenie premii deficytowej)

- Umocnienie dolara amerykańskiego (presja na ceny surowców)

- Spowolnienie rozwoju gospodarki wodorowej

- Wzrost recyklingu platyny

- Substytucja platyny innymi materiałami katalitycznymi

Porównanie prognoz różnych źródeł

| Źródło |

Prognoza 2026 |

Prognoza 2030 |

Perspektywa |

| Morgan Stanley |

1 775 USD |

— |

Konserwatywna |

| LongForecast |

2 340 USD |

— |

Optymistyczna |

| WPIC |

— |

— |

Umiarkowanie pozytywna |

| WalletInvestor |

1 710 USD |

1 756 USD |

Konserwatywna |

| CoinPriceForecast |

2 472 USD |

3 775 USD |

Optymistyczna |

| LiteFinance |

2 340 USD |

3 853 USD |

Optymistyczna |

Podsumowanie prognoz i końcowe rekomendacje

Podsumowanie prognoz platyny na lata 2026-2030 wskazuje na pozytywne perspektywy cenowe, wspierane przez strukturalny deficyt podaży i rosnący popyt z nowych technologii. Konsensus analityków przewiduje cenę na poziomie 2 100 - 2 500 USD w 2026 roku, 2 500 - 2 800 USD w 2027 roku i 3 000 - 3 500 USD do 2030 roku.

Platyna zajmuje unikalną pozycję wśród metali szlachetnych – łączy cechy metalu przemysłowego (popyt z motoryzacji, przemysłu chemicznego, technologii wodorowych) z funkcją aktywa inwestycyjnego. Perspektywy rynku platyny są szczególnie atrakcyjne w kontekście transformacji energetycznej – jako katalizator w ogniwach paliwowych i elektrolizerach PEM, platyna zyskuje strategiczne znaczenie.

Rekomendacje inwestycyjne dla platyny zależą od profilu ryzyka. Konserwatywni inwestorzy mogą rozważyć alokację 2-3% portfela w ETF na platynę jako element dywersyfikacji wśród metali szlachetnych. Agresywni inwestorzy mogą zwiększyć ekspozycję do 5-8%, wykorzystując potencjał wzrostu wynikający z niedowartościowania względem złota.

Popyt strukturalny z sektora wodorowego, w połączeniu z ograniczeniami podażowymi w Południowej Afryce, tworzą fundamentalnie korzystne warunki dla wzrostu cen platyny w średnim i długim terminie. Platyna w portfelu inwestycyjnym może pełnić rolę zarówno zabezpieczenia przed inflacją, jak i ekspozycji na megatrend transformacji energetycznej.

)

Kluczowe wnioski i rekomendacje:

- Prognozy wskazują na wzrost cen platyny o 50-90% do 2030 roku względem poziomu z końca 2025

- Deficyt podaży i rozwój technologii wodorowych stanowią główne czynniki wspierające

- Koncentracja podaży w RPA generuje ryzyko, ale też potencjał wzrostowy przy zakłóceniach

- Platyna oferuje atrakcyjną dywersyfikację względem wysoko wycenianego złota

- Zalecana alokacja: 2-5% portfela w zależności od profilu ryzyka

- Preferowane instrumenty: ETF (PPLT, PHPT) dla większości inwestorów, fizyczny metal dla długoterminowych

- Strategia: uśrednianie ceny zakupu (DCA) z horyzontem 3-5 lat

Często zadawane pytania

-

Jakie są prognozy cen platyny na lata 2026-2027?

Według konsensusu analityków, cena platyny w 2026 roku może osiągnąć 2 100 - 2 500 USD za uncję, co oznacza wzrost o 15-35% względem poziomu z końca 2025. Na 2027 rok prognozy wskazują na przedział 2 500 - 2 800 USD. Główne czynniki wspierające to deficyt podaży, rozwój technologii wodorowych oraz rosnący popyt jubilerski z Chin.

-

Czy platyna pójdzie w górę w 2026?

Większość analityków przewiduje wzrost cen platyny w 2026 roku. WPIC prognozuje utrzymanie deficytu rynkowego, Morgan Stanley widzi cenę na poziomie 1 775 USD, a LongForecast – 2 340 USD. Czynniki wspierające obejmują ograniczenia produkcyjne w Południowej Afryce, rosnący popyt przemysłowy i rotację kapitału ze złota.

-

Jakie czynniki wpływają na cenę platyny?

Kluczowe czynniki to: równowaga podaży i popytu (deficyt wspiera ceny), produkcja w Południowej Afryce (70%+ globalnej podaży), popyt z przemysłu motoryzacyjnego (45% zużycia na katalizatory), rozwój technologii wodorowych (ogniwa paliwowe), kurs dolara amerykańskiego oraz ceny złota i palladu. Normy emisji i tempo elektryfikacji transportu również odgrywają istotną rolę.

-

Czy warto inwestować w platynę 2026?

Platyna może stanowić atrakcyjną inwestycję w 2026 roku ze względu na fundamentalne niedowartościowanie względem złota (stosunek ~0,45 vs historyczne 0,8-1,2) i pozytywne prognozy cenowe. Zalecana alokacja to 2-5% portfela, najlepiej poprzez ETF lub fizyczny metal. Inwestorzy powinni uwzględniać ryzyko zmienności i koncentrację podaży.

-

Jaka będzie cena platyny w 2026 roku?

Prognozy na 2026 rok wskazują zakres 1 700 - 2 500 USD za uncję. Scenariusz bazowy zakłada średnią cenę ~1 950 USD i końcówkę roku na poziomie 2 200 - 2 300 USD. W przeliczeniu na gram (przy kursie 4,0 PLN/USD) daje to około 250-320 PLN/g. Konserwatywne prognozy (Morgan Stanley: 1 775 USD) i optymistyczne (LongForecast: 2 340 USD) wyznaczają granice przedziału.

-

Czy platyna jest dobrą inwestycją długoterminową?

Platyna oferuje potencjał długoterminowego wzrostu dzięki rosnącemu popytowi z technologii wodorowych (prognoza 900 tys. uncji do 2030) i strukturalnym ograniczeniom podaży. Prognozy na 2030 rok wskazują 3 000 - 4 000 USD – potencjalny wzrost 60-120% od obecnych poziomów. Ryzyko stanowi tempo elektryfikacji transportu i zmienność rynku.

-

Jakie wydarzenia geopolityczne mogą najsilniej wpłynąć na prognozy cen platyny?

Największy wpływ mogą mieć: niestabilność w Południowej Afryce (strajki, problemy energetyczne, nacjonalizm surowcowy), sankcje na Rosję (drugi producent), konflikty handlowe USA-Chiny (popyt przemysłowy) oraz polityka klimatyczna (przyspieszenie lub spowolnienie transformacji energetycznej). Zakłócenia w RPA historycznie powodowały skoki cen o 10-20%.

-

Jak porównać prognozy cen platyny z prognozami innych metali szlachetnych?

Platyna oferuje najwyższy potencjał wzrostu wśród metali szlachetnych – prognozy wskazują +89% do 2030 vs +16% dla złota i +36% dla srebra. Pallad może spaść o 19% ze względu na nadwyżkę rynkową. Platyna jest najbardziej niedowartościowana względem złota (stosunek 0,45 vs historyczne 0,8+) i oferuje ekspozycję na transformację energetyczną.

-

Jak obliczyć cenę platyny za gram i uncję?

Uncja trojańska to 31,1035 gramów – standardowa jednostka na rynkach międzynarodowych. Przy cenie 1 900 USD/oz, gram kosztuje ~61 USD (~244 PLN przy kursie 4,0). Przeliczenie: cena za gram = cena za uncję ÷ 31,1035. Dealerzy w Polsce często podają ceny w PLN/g z premią 3-8% powyżej ceny spot.

-

Kiedy kupić platynę według prognoz?

Według prognoz, optymalny moment zakupu to okresy korekty cenowej, które historycznie występują w Q1 i Q4. Strategia uśredniania ceny zakupu (DCA) – regularne zakupy w stałych interwałach – redukuje ryzyko złego timingu. Przy horyzoncie 3-5 lat, obecne poziomy (~1 850 USD) mogą okazać się atrakcyjne względem prognoz 3 000 - 3 500 USD na 2030.