Kurs palladu prognozy: Kompleksowa analiza rynku i perspektywy cen do 2030 roku

)

Spis treści

Aktualna Sytuacja na Rynku Palladu w 2026

Aktualny Kurs Palladu

Analiza Historyczna Kursu Palladu

Analiza Historycznej Zmienności Cen Palladu

Krótkoterminowe prognozy kursu palladu w 2027

Średnioterminowe Prognozy Cen Palladu 2028

Długoterminowe prognozy palladu 2029

Scenariusze Rynkowe dla Palladu do 2030

Ryzyka i katalizatory wpływające na prognozy palladu

Strategie inwestycyjne w oparciu o prognozy kursu palladu

Podsumowanie i końcowe refleksje

FAQ - Najczęściej zadawane pytania o prognozy kursu palladu

Pallad, kluczowy metal szlachetny i przemysłowy, zajmuje szczególne miejsce na globalnym rynku surowców. Kurs palladu prognozy wymagają uwzględnienia złożonych czynników ekonomicznych, geopolitycznych i technologicznych. Aktualne notowania w USD/oz odzwierciedlają dynamiczną równowagę między globalnym popytem przemysłowym a ograniczoną podażą. Rynek palladu charakteryzuje się wysoką zmiennością, na którą wpływają napięcia geopolityczne, zmiany w przemyśle motoryzacyjnym oraz transformację energetyczną. Niniejsza analiza przedstawia kompleksowe prognozy cen palladu do 2030 roku, obejmując perspektywy krótko-, średnio- i długoterminowe oraz kluczowe scenariusze rozwoju rynku metali szlachetnych.

Aktualna Sytuacja na Rynku Palladu w 2026

Rynek palladu w 2026 roku charakteryzuje się umiarkowaną zmiennością cenową w kontekście globalnych zmian gospodarczych. Aktualna cena palladu oscyluje wokół 1460-1640 USD za uncję, odzwierciedlając napięcia między ograniczoną podażą a zmieniającym się popytem przemysłowym. Notowania palladu w dolarach amerykańskich pozostają wrażliwe na sytuację geopolityczną, szczególnie w kontekście Rosji, która odpowiada za około 40% globalnej produkcji tego metalu szlachetnego.

Kurs palladu w pierwszej połowie 2026 roku wykazuje tendencję wzrostową, co widać w progresji od 1831 USD/oz w styczniu do szczytowych wartości przekraczających 2500 USD/oz w połowie roku. Rynek reaguje na strukturalne zmiany w przemyśle motoryzacyjnym oraz geopolityczne niepewności związane z dostawami z rosyjskiego Norilsk Nickel. Średnia miesięczna zmienność wynosi 8-12%, co jest typowe dla tego metalu przemysłowego.

| Miesiąc |

Otwarcie |

Zakres (Min–Max) |

Zamknięcie |

Zmiana całkowita |

| Styczeń 2026 |

1831 |

1748–2101 |

1945 |

+29,2% |

| Luty 2026 |

1945 |

1903–2103 |

2003 |

+33,0% |

| Marzec 2026 |

2003 |

2003–2233 |

2127 |

+41,2% |

| Kwiecień 2026 |

2127 |

2127–2372 |

2259 |

+50,0% |

| Maj 2026 |

2259 |

2013–2259 |

2119 |

+40,7% |

| Czerwiec 2026 |

2119 |

2119–2363 |

2250 |

+49,4% |

| Lipiec 2026 |

2250 |

2250–2510 |

2390 |

+58,7% |

| Sierpień 2026 |

2390 |

2363–2611 |

2487 |

+65,1% |

| Wrzesień 2026 |

2487 |

2216–2487 |

2333 |

+54,9% |

| Październik 2026 |

2333 |

2333–2602 |

2478 |

+64,5% |

| Listopad 2026 |

2478 |

2208–2478 |

2324 |

+54,3% |

| Grudzień 2026 |

2324 |

2324–2591 |

2468 |

+63,9% |

Aktualny Kurs Palladu

)

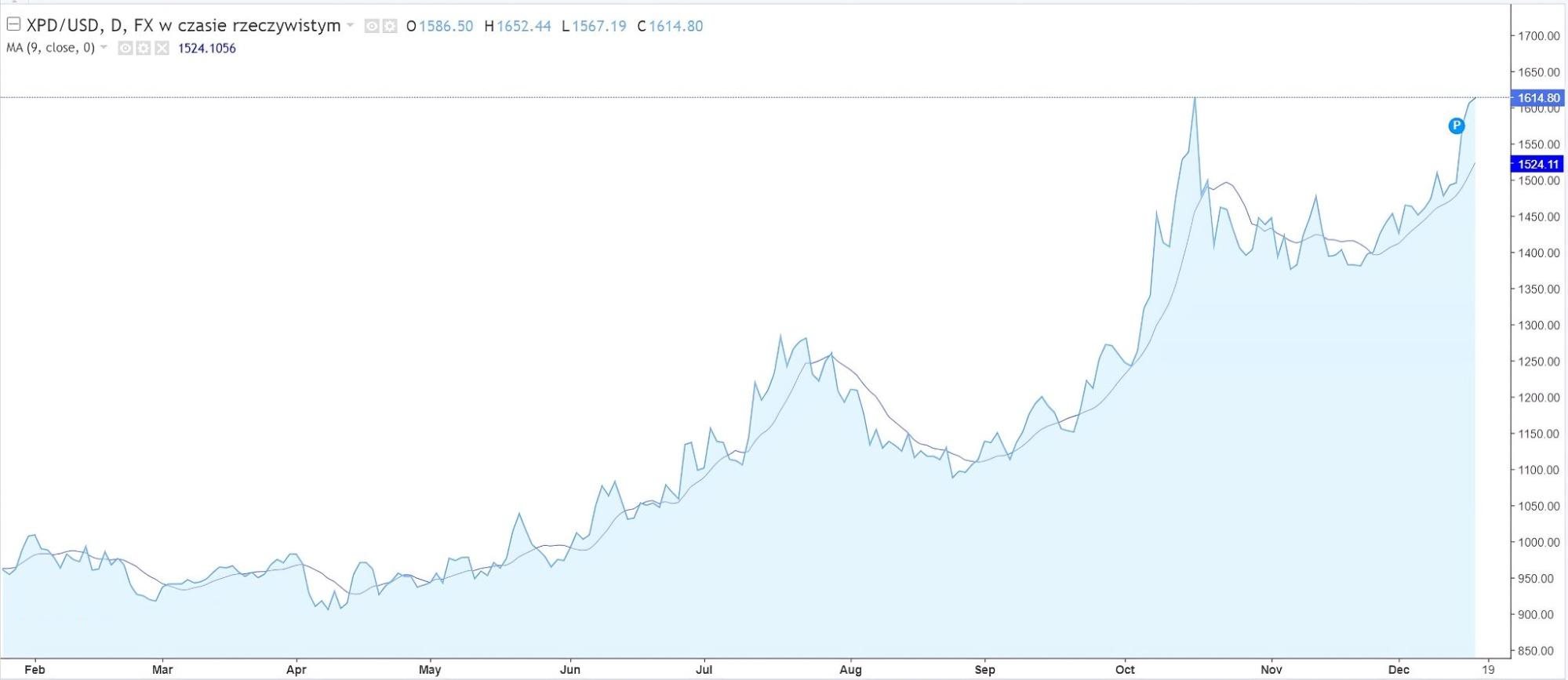

Aktualny kurs palladu na wynosi około 1630 USD za uncję trojańską, co przy kursie USD/PLN na poziomie 3,60 zł odpowiada wartości około 5870 PLN za uncję. Notowania palladu wykazują dynamiczny wzrost w końcówce 2025 roku, z dziennym zakresem oscylującym między 1553 - 1632 dolarów. W porównaniu z początkiem grudnia, gdy cena utrzymywała się na poziomie 1450 - 1480 USD, obserwujemy imponujący wzrost o ponad 10%.

Cena palladu dziś odzwierciedla znaczącą poprawę nastrojów rynkowych, napędzaną sygnałami o potencjalnym deficycie podaży oraz oczekiwaniami dotyczącymi decyzji Unii Europejskiej w sprawie przepisów emisyjnych dla samochodów. Notowania palladu na żywo pokazują, że metal odnotował roczny wzrost o 77,10% w stosunku do grudnia 2024 roku, a miesięczny przyrost sięga 16,74%.

Aktualne notowania palladu:

- Cena bieżąca: 1632 USD / 5875 PLN za uncję

- Zmiana dzienna: +2,97% (+47 USD)

- Zmiana miesięczna: +16,74% (+234 USD)

- Zmiana roczna: +77,10%

- Zakres 52 tygodni: 875-1632 USD

Analiza Historyczna Kursu Palladu

)

Historia cen palladu w 2024 roku stanowił okres konsolidacji i poszukiwania dna dla palladu po dramatycznym spadku z historycznych szczytów. Rok charakteryzował się wysoką zmiennością z miesięcznymi wahaniami przekraczającymi 10%, szczególnie widocznymi w październiku (+11,14%) i listopadzie (-10,44%), odzwierciedlając niepewność rynkową związaną z tempem elektryfikacji motoryzacji i obawami o nadpodaż.

| Miesiąc |

Ostatnio |

Otwarcie |

Maksimum ↑ |

Minimum ↓ |

Zmiana % |

| Styczeń 2024 |

996,80 |

1079,00 |

1079,00 |

943,50 |

-9,83% |

| Luty 2024 |

941,40 |

983,00 |

999,50 |

851,50 |

-5,56% |

| Marzec 2024 |

1021,50 |

1019,50 |

1030,50 |

973,00 |

+8,51% |

| Kwiecień 2024 |

952,80 |

1018,00 |

1093,50 |

936,50 |

-6,73% |

| Maj 2024 |

905,60 |

952,50 |

1048,00 |

900,50 |

-4,95% |

| Czerwiec 2024 |

977,90 |

971,00 |

984,00 |

911,00 |

+7,98% |

| Lipiec 2024 |

925,10 |

970,00 |

1068,00 |

876,50 |

-5,40% |

| Sierpień 2024 |

963,80 |

922,00 |

979,50 |

813,50 |

+4,18% |

| Wrzesień 2024 |

1000,20 |

939,90 |

1108,80 |

905,10 |

+3,78% |

| Październik 2024 |

1111,60 |

996,90 |

1226,00 |

996,90 |

+11,14% |

| Listopad 2024 |

995,50 |

1120,00 |

1149,00 |

926,00 |

-10,44% |

| Grudzień 2024 |

909,80 |

994,70 |

1013,00 |

896,00 |

-8,61% |

Historia cen palladu w 2025 roku przedstawia fascynującą narrację o odbudowie po wieloletnim spadku. Historyczne notowania palladu rozpoczęły rok od poziomu 910,51 USD/oz w styczniu, osiągając szczyt 1652,44 USD w grudniu - wzrost przekraczający 81% w skali roku. Analiza cenowa palladu ujawnia kluczowe punkty zwrotne: dramatyczny wzrost w czerwcu-lipcu (od 965 do 1343 USD) sygnalizował zmianę nastrojów rynkowych, podczas gdy październikowy skok o 14,24% odzwierciedla rosnące obawy o podaż.

Trendy historyczne palladu są ściśle powiązane z sytuacją w Rosji, która odpowiada za 40% światowej produkcji tego metalu. Rosyjski koncern Norilsk Nickel, największy producent palladu globalnie, odgrywa decydującą rolę w kształtowaniu dynamiki podaży. Geopolityczne napięcia związane z sankcjami oraz ograniczenia w eksporcie rosyjskiego palladu były kluczowymi katalizatorami wzrostów cenowych obserwowanych od czerwca 2025 roku.

| Miesiąc |

Ostatnio |

Otwarcie |

Maksimum ↑ |

Minimum ↓ |

Zmiana % |

| Styczeń 2025 |

1018,50 |

910,51 |

1039,74 |

907,58 |

+11,86% |

| Luty 2025 |

923,03 |

1017,50 |

1035,61 |

909,53 |

-9,37% |

| Marzec 2025 |

985,54 |

921,00 |

997,86 |

920,68 |

+6,77% |

| Kwiecień 2025 |

940,53 |

991,00 |

1001,11 |

885,83 |

-4,57% |

| Maj 2025 |

974,67 |

940,54 |

1046,33 |

936,30 |

+3,63% |

| Czerwiec 2025 |

1100,05 |

973,95 |

1182,78 |

965,83 |

+12,86% |

| Lipiec 2025 |

1194,52 |

1104,85 |

1343,60 |

1077,04 |

+8,59% |

| Sierpień 2025 |

1114,10 |

1196,25 |

1237,74 |

1077,04 |

-6,73% |

| Wrzesień 2025 |

1260,51 |

1114,60 |

1304,51 |

1098,29 |

+13,14% |

| Październik 2025 |

1440,00 |

1258,00 |

1641,56 |

1200,29 |

+14,24% |

| Listopad 2025 |

1454,36 |

1439,75 |

1532,83 |

1341,29 |

+1,00% |

| Grudzień 2025 |

1620,86 |

1475,17 |

1652,44 |

1417,04 |

+11,45% |

Znaczące wahania cenowe i ich przyczyny

Wahania cen palladu w ostatnich latach charakteryzują się ekstremalnymi amplitudami, odzwierciedlającymi unikalną pozycję tego metalu na styku przemysłu i geopolityki. Zmienność palladu jest znacznie wyższa niż innych metali szlachetnych, z kwartalnym wzrostem sięgającym nawet 20% w pojedynczym okresie.

Najbardziej dramatycznym wydarzeniem był kryzys podaży palladu w Q1 2025, gdy ceny spadły do siedmioletniego minimum 907 USD/oz w styczniu, co stanowiło poziom najniższy od 2018 roku. Załamanie było efektem połączenia słabego popytu motoryzacyjnego i stabilnej produkcji kopalń. Następnie, w Q3 2025, rynek doświadczył jednego z największych kwartalnych wzrostów w historii - ceny eksplodowały o 19-20%, napędzane obawami o ograniczenia podaży z Rosji i Republiki Południowej Afryki.

Czynniki cenotwórcze koncentrują się wokół trzech głównych osi: po pierwsze, Rosja generuje około 40% globalnej podaży palladu poprzez Norilsk Nickel, co czyni rynek niezwykle wrażliwym na geopolitykę i sankcje. Po drugie, napięcia w RPA - strajki pracownicze i problemy energetyczne w kopalniach - systematycznie ograniczają produkcję. Po trzecie, rosnące normy emisyjne w motoryzacji utrzymują strukturalny popyt na katalizatory zawierające pallad.

| Okres |

Zmiana ceny |

Główna przyczyna |

Czas trwania efektu |

| 2018 |

~815 USD/oz |

Korekta po wzrostach 2016–2018, stabilizacja przed rajdem do 1576 USD |

Punkt zwrotny |

| Sierpień 2024 |

-76% (do 813 USD) |

Słabość rynku pracy USA, spadek popytu na auto katalizatory, rosnąca sprzedaż EV |

6–12 miesięcy |

| Styczeń 2025 |

-9,37% (do 907 USD) |

Słaby popyt motoryzacyjny, stabilna podaż |

2–3 miesiące |

| Q2 2025 |

+1,23% (do 988 USD) |

Ograniczenia podaży z Rosji i RPA, napięcia geopolityczne |

3 miesiące |

| Q3 2025 |

+19–20% (do 1260 USD) |

Kryzys podażowy – strajki w RPA, sankcje na Rosję |

3–4 miesiące |

| Październik 2025 |

+14,24% (do 1440 USD) |

Zaostrzenie przepisów emisyjnych UE, obawy o dostawy |

1–2 miesiące |

| Listopad–Grudzień 2025 |

+12,45% (do 1620 USD) |

Rosnący popyt przemysłowy, decyzje Fed o stopach |

W trakcie |

Analiza Historycznej Zmienności Cen Palladu

)

Zmienność cen palladu w ostatnich latach odzwierciedla fundamentalną niestabilność tego rynku metali szlachetnych. W horyzoncie kwartalnym, wahania kursu palladu osiągały amplitudy od -17,98% w 2024 roku do +77,10% w 2025 roku. Trendy cenowe palladu są szczególnie wrażliwe na zakłócenia podaży z Rosji, która dostarcza 40% globalnej produkcji. Od historycznego szczytu w marcu 2022 (3380 USD/oz) do dna w sierpniu 2024 (813,50 USD/oz) pallad stracił 76% wartości. Rynek charakteryzuje się niską płynnością - zaledwie 19 942 kontrakty futures wobec 489 270 dla złota - co powoduje gwałtowne ruchy cenowe.

| Kwartał |

Średnia cena |

Zmiana kw/kw |

Zakres cenowy |

Główny czynnik zmienności |

| Q1 2024 |

1050 |

-8,5% |

975–1150 |

Słabość sektora motoryzacyjnego |

| Q2 2024 |

980 |

-6,7% |

900–1050 |

Substytucja przez platynę |

| Q3 2024 |

920 |

-6,1% |

813–1000 |

Minimum 7-letnie, nadpodaż |

| Q4 2024 |

965 |

+4,9% |

900–1200 |

Sankcje USA na rosyjski pallad |

| Q1 2025 |

975 |

+1,0% |

907–1088 |

Stabilizacja, zakończenie taryfów |

| Q2 2025 |

988 |

+1,3% |

866–1100 |

Ograniczenia podaży z Rosji i RPA |

| Q3 2025 |

1151 |

+16,5% |

1077–1304 |

Kryzys podażowy, strajki w RPA |

| Q4 2025 |

1520 |

+32,0% |

1341–1652 |

Deficyt podaży, przepisy emisyjne UE |

Krótkoterminowe prognozy kursu palladu w 2027

Prognoza cen palladu na 2027 rok wskazuje na kontynuację wzrostowej trajektorii, z projekcjami 2145 - 2506 USD za uncję. Kurs palladu 2027 będzie kształtowany przez fundamentalny konflikt: spowolnienie adopcji pojazdów elektrycznych versus zaostrzenie norm emisyjnych Euro 7 i China 7. Rosja z 40% udziałem w globalnej produkcji oraz sankcje na Norilsk Nickel wprowadzają podażową niepewność. Pojazdy hybrydowe wymagają 10-20% więcej palladu niż standardowe ICE, kompensując wzrost EV do 16,7% udziału. Produkcja w RPA spada z powodu strajków, podczas gdy recykling wzrośnie o 1,2 mln uncji.

Najważniejsze czynniki wpływające na kurs palladu do 2027:

- Spowolnienie EV i wzrost hybryd - udział EV spowalnia, hybrydy z wyższymi loadingami zyskują

- Koncentracja podaży w Rosji/RPA - 79% produkcji z niestabilnych źródeł, sankcje

- Zaostrzenie norm emisyjnych - Euro 7, China 7, EPA Tier 4 (2027) zwiększają loading

- Wzrost recyklingu - +1,2 mln uncji do 2027, niewystarczający dla pokrycia popytu

- Redukcje produkcji w USA - Sibanye-Stillwater -45%, Lac des Iles zamknięcie 2027

Kurs palladu w końcu 2027 roku może osiągnąć poziom 2145 USD/oz, co oznacza wzrost o ponad 32% w stosunku do grudnia 2025. Scenariusz ten zakłada utrzymanie deficytu rynkowego (0,5-0,9 mln uncji rocznie), ograniczone substytucje przez platynę, oraz brak poważnych zaburzeń geopolitycznych. Morgan Stanley prognozuje średnioroczną cenę 1325 USD, podczas gdy Macquarie szacuje 1150 USD, co wskazuje na znaczną rozbieżność analityków ze względu na niepewność tempa elektryfikacji motoryzacji.

| Miesiąc |

Otwarcie |

Zakres (Min–Max) |

Zamknięcie |

Zmiana całkowita |

| Styczeń 2027 |

2468 |

2199–2468 |

2315 |

+53,7% |

| Luty 2027 |

2315 |

2062–2315 |

2171 |

+44,2% |

| Marzec 2027 |

2171 |

2171–2421 |

2306 |

+53,1% |

| Kwiecień 2027 |

2306 |

2275–2515 |

2395 |

+59,0% |

| Maj 2027 |

2395 |

2381–2631 |

2506 |

+66,4% |

| Czerwiec 2027 |

2506 |

2245–2506 |

2363 |

+56,9% |

| Lipiec 2027 |

2363 |

2363–2620 |

2495 |

+65,7% |

| Sierpień 2027 |

2495 |

2284–2524 |

2404 |

+59,6% |

| Wrzesień 2027 |

2404 |

2142–2404 |

2255 |

+49,7% |

| Październik 2027 |

2255 |

2255–2515 |

2395 |

+59,0% |

| Listopad 2027 |

2395 |

2173–2401 |

2287 |

+51,9% |

| Grudzień 2027 |

2287 |

2038–2287 |

2145 |

+42,4% |

Średnioterminowe Prognozy Cen Palladu 2028

Średnioterminowe prognozy palladu na 2028 wskazują na korektę spadkową z zakresu 1682-2278 USD/oz. Prognoza palladu 2028 według World Platinum Investment Council przewiduje przejście rynku w nadwyżkę po trzech latach deficytu, z nadpodażą osiągającą 897 000 uncji. Reuters cytuje prognozy wskazujące na median 1262,50 USD/oz, podczas gdy Fitch utrzymuje stabilizację na poziomie 1050 USD przez cały 2028 rok.

Kluczowym czynnikiem będzie równowaga podaży-popytu: recykling wzrośnie do 3,5 mln uncji, produkcja w Rosji i RPA powróci do historycznych poziomów, podczas gdy popyt motoryzacyjny ustabilizuje się na 7,6-7,7 mln uncji. LongForecast przewiduje stopniowy spadek z 2278 USD w styczniu do 1682 USD w grudniu 2028, odzwierciedlając strukturalną nadpodaż i rosnącą substytucję palladu przez tańszą platynę w katalizatorach. Prognozy dla cen palladu dla tego okresu uwzględniają również spadającą biżuterię i popyt przemysłowy o około 2 mln uncji rocznie.

| Miesiąc |

Otwarcie |

Zakres (Min–Max) |

Zamknięcie |

Zmiana całkowita |

| Styczeń 2028 |

2145 |

2145–2392 |

2278 |

+51,3% |

| Luty 2028 |

2278 |

2030–2278 |

2137 |

+41,9% |

| Marzec 2028 |

2137 |

1905–2137 |

2005 |

+33,1% |

| Kwiecień 2028 |

2005 |

1973–2181 |

2077 |

+37,9% |

| Maj 2028 |

2077 |

1859–2077 |

1957 |

+29,9% |

| Czerwiec 2028 |

1957 |

1945–2149 |

2047 |

+35,9% |

| Lipiec 2028 |

2047 |

1824–2047 |

1920 |

+27,5% |

| Sierpień 2028 |

1920 |

1711–1920 |

1801 |

+19,6% |

| Wrzesień 2028 |

1801 |

1767–1953 |

1860 |

+23,5% |

| Październik 2028 |

1860 |

1816–2008 |

1912 |

+27,0% |

| Listopad 2028 |

1912 |

1703–1912 |

1793 |

+19,1% |

| Grudzień 2028 |

1793 |

1598–1793 |

1682 |

+11,7% |

Długoterminowe prognozy palladu 2029

Długoterminowe prognozy palladu na 2029 wskazują na stabilizację w przedziale 1445-1666 USD/oz. Kurs palladu 2029 będzie determinowany przez strukturalną nadwyżkę podaży (~1 mln uncji rocznie) oraz erozję popytu motoryzacyjnego. Grand View Research przewiduje wzrost rynku o 3,60% CAGR do 288,71 ton do 2033, napędzany recyklingiem i elektroniką. Chiny jako największy konsument (60% popytu motoryzacyjnego) pozostają kluczowym graczem - ich tempo elektryfikacji bezpośrednio wpłynie na globalny popyt. MineralPrices wskazuje, że 2029 będzie rokiem konsolidacji, z cenami znajdującymi równowagę między malejącym popytem a ograniczoną elastycznością podaży.

Scenariusze długoterminowe dla palladu 2029:

- Optymistyczny: 1600 - 1750 USD - spowolnienie EV < 20%, zakłócenia w Rosji, normy emisyjne Chiny

- Bazowy: 1445 - 1550 USD - elektryfikacja 22-25%, stabilna podaż, recykling 4 mln oz

- Pesymistyczny: 1200 - 1400 USD - EV >30%, substytucja przez platynę, pełna produkcja rosyjska

| Miesiąc |

Otwarcie |

Zakres (Min–Max) |

Zamknięcie |

Zmiana całkowita |

| Styczeń 2029 |

1682 |

1531–1693 |

1612 |

+7,0% |

| Luty 2029 |

1612 |

1556–1720 |

1638 |

+8,8% |

| Marzec 2029 |

1638 |

1459–1638 |

1536 |

+2,0% |

| Kwiecień 2029 |

1536 |

1519–1679 |

1599 |

+6,2% |

| Maj 2029 |

1599 |

1491–1647 |

1569 |

+4,2% |

| Czerwiec 2029 |

1569 |

1569–1749 |

1666 |

+10,6% |

| Lipiec 2029 |

1666 |

1521–1681 |

1601 |

+6,3% |

| Sierpień 2029 |

1601 |

1427–1601 |

1502 |

-0,3% |

| Wrzesień 2029 |

1502 |

1464–1618 |

1541 |

+2,3% |

| Październik 2029 |

1541 |

1373–1541 |

1445 |

-4,1% |

| Listopad 2029 |

1445 |

1445–1612 |

1535 |

+1,9% |

| Grudzień 2029 |

1535 |

1535–1712 |

1630 |

+8,2% |

Scenariusze Rynkowe dla Palladu do 2030

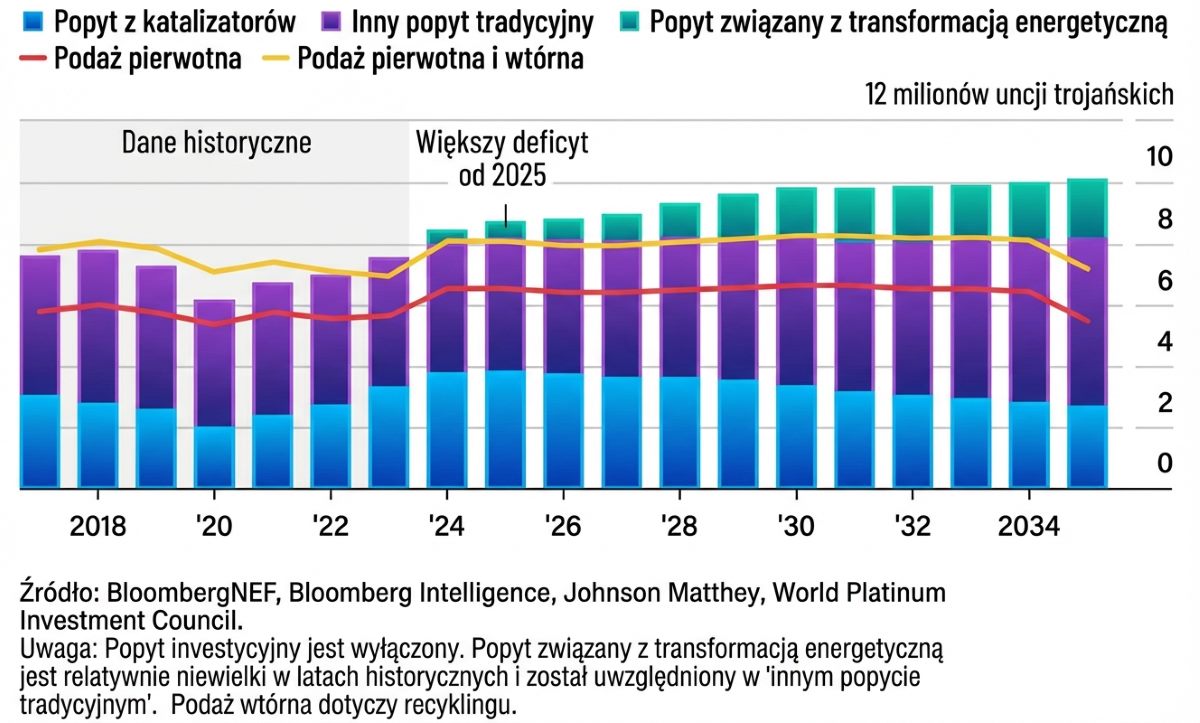

)

Źródło: BloombergNEF, Bloomberg Intelligence, Johnson Matthey, World Platinum Investment Council.

Uwaga: Popyt inwestycyjny jest wyłączony. Popyt związany z transformacją energetyczną jest relatywnie niewielki w latach historycznych i został uwzględniony w innym popycie tradycyjnym. Podaż wtórna dotyczy recyklingu.

Scenariusze rynkowe palladu do 2030 prezentują trzy wyraźne ścieżki ewolucji w zależności od równowagi podaży i popytu. Przyszłość rynku palladu będzie kształtowana przez dwa fundamentalne czynniki: tempo wzrostu recyklingu (prognozowany wzrost o 1,3 mln uncji do 2028) oraz trajektorię elektryfikacji motoryzacji.

Scenariusz deficytu palladu (1400 - 1600 USD/oz): Materializuje się, jeśli recykling pozostanie poniżej 3,5 mln uncji rocznie z powodu braku end-of-life vehicles lub barier regulacyjnych, podczas gdy popyt motoryzacyjny utrzyma się na poziomie 8,0-8,2 mln uncji dzięki spowolnieniu EV i wzrostowi hybryd. WPIC w styczniu 2025 zrewidował prognozy - deficyty będą trwać do 2027 roku (wcześniej przewidywano do 2025), co oznacza przedłużenie napięć podażowych o kolejne 2 lata.

Scenariusz równowagi (1100 - 1400 USD/oz): Według WPIC przejście z deficytu 1281 koz w 2024 do stopniowej nadwyżki od 2028 roku, osiągającej 725 koz w 2028. Popyt spadnie z 10,04 mln uncji (2024) do około 9,4 mln uncji (2028-2029), podczas gdy podaż wzrośnie dzięki recyklingowi. Gov Capital prognozuje średnią 798 USD/oz w 2030 (zakres 718 - 878 USD) w tym scenariuszu.

Scenariusz nadwyżki palladu (800 - 1100 USD/oz): Realizuje się przy pełnym uruchomieniu recyklingu (4+ mln uncji), przyspieszeniu EV powyżej 30% udziału, oraz masowej substytucji przez platynę w katalizatorach. Jednakże opóźnienia w rozwiązywaniu wyzwań recyklingowych mogą łatwo spowolnić wzrost podaży z recyklingu, co powoduje głębsze i bardziej uporczywe deficyty, dodatkowo odkładając nadwyżkę.

| Miesiąc |

Otwarcie |

Zakres (Min–Max) |

Zamknięcie |

Zmiana całkowita |

| Styczeń 2030 |

1630 |

1470–1630 |

1550 |

+3,0% |

| Luty 2030 |

1550 |

1400–1550 |

1475 |

-2,0% |

| Marzec 2030 |

1475 |

1330–1475 |

1400 |

-7,0% |

| Kwiecień 2030 |

1400 |

1350–1490 |

1420 |

-5,6% |

| Maj 2030 |

1420 |

1280–1420 |

1350 |

-10,3% |

| Czerwiec 2030 |

1350 |

1300–1440 |

1370 |

-9,0% |

| Lipiec 2030 |

1370 |

1240–1370 |

1305 |

-13,3% |

| Sierpień 2030 |

1305 |

1180–1305 |

1240 |

-17,6% |

| Wrzesień 2030 |

1240 |

1200–1325 |

1260 |

-16,3% |

| Październik 2030 |

1260 |

1130–1260 |

1195 |

-20,6% |

| Listopad 2030 |

1195 |

1150–1270 |

1210 |

-19,6% |

| Grudzień 2030 |

1210 |

1100–1240 |

1170 |

-22,3% |

Ryzyka i katalizatory wpływające na prognozy palladu

Ryzyka dla cen palladu i katalizatory wzrostu palladu tworzą złożoną matrycę czynników mogących dramatycznie zmienić prognozy w obu kierunkach. Zmienność prognoz palladu wynika z koncentracji produkcji - Rosja poprzez Norilsk Nickel kontroluje 40% globalnej podaży, co czyni rynek niezwykle wrażliwym na geopolitykę. Zaostrzenie sankcji zachodnich na rosyjski pallad może wywołać szok podażowy, potencjalnie windując ceny o 30-50% w ciągu miesięcy, jak pokazał marzec 2022 (skok do 3380 USD).

Kluczowe katalizatory wzrostowe:

- Zakłócenia produkcji w Rosji lub RPA (strajki, problemy energetyczne).

- Wolniejsza adopcja EV niż prognozowano (< 20% do 2027).

- Zaostrzenie norm emisyjnych Euro 7/China 7 zwiększające loadingi palladu.

- Opóźnienia w recyklingu poniżej 3,5 mln uncji.

Główne ryzyka spadkowe:

- Przyspieszenie elektryfikacji EV >30% udziału.

Masowa substytucja przez tańszą platynę.

- Normalizacja produkcji rosyjskiej i powrót pełnej podaży.

- Globalna recesja redukująca sprzedaż samochodów o 10-15%.

Czynniki wpływające na prognozy palladu koncentrują się wokół niepewności recyklingu - WPIC podkreśla, że przejście w nadwyżkę jest całkowicie uzależnione od wzrostu recyklingu o >1,3 mln uncji do 2028. Każde opóźnienie w rozwiązaniu tego wyzwania może przedłużyć deficyty o 2-3 lata, fundamentalnie zmieniając trajektorię cenową.

Porównanie prognoz cenowych palladu od głównych źródeł

| Źródło |

Prognoza 2026 |

Prognoza 2027 |

Prognoza 2028–2030 |

Metodologia |

| WPIC |

Nadwyżka od 2026 |

Deficyt do 2027 |

Nadwyżka 725k oz (2028) |

Fundamentalna S&D |

| Morgan Stanley |

1325 USD (średnia) |

1150–1325 USD |

Trend spadkowy |

Analityczna |

| Fitch Ratings |

1050 USD |

1050 USD |

1050 USD (stabilizacja) |

Konserwatywna |

| LongForecast |

1403–1634 USD |

2145–2506 USD |

1170–1630 USD |

Algorytmiczna |

| Gov Capital |

1276 USD |

1046–1279 USD |

798 USD (718–878) |

AI / ML modele |

| Heraeus |

800–1200 USD |

900–1200 USD |

Trend boczny |

Przemysłowa |

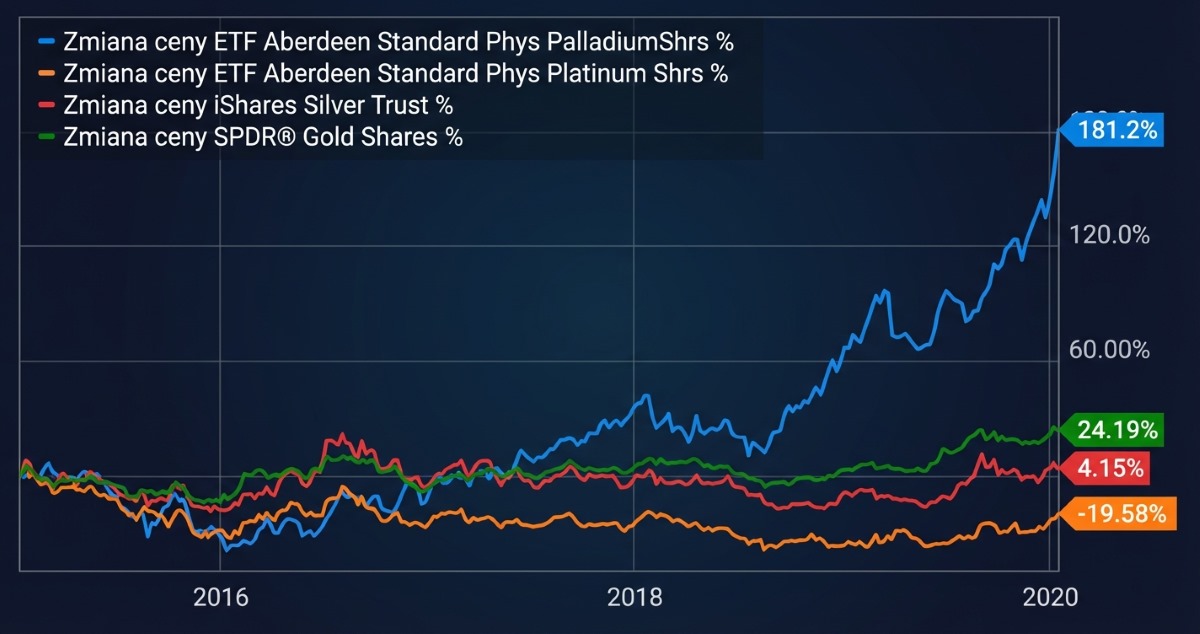

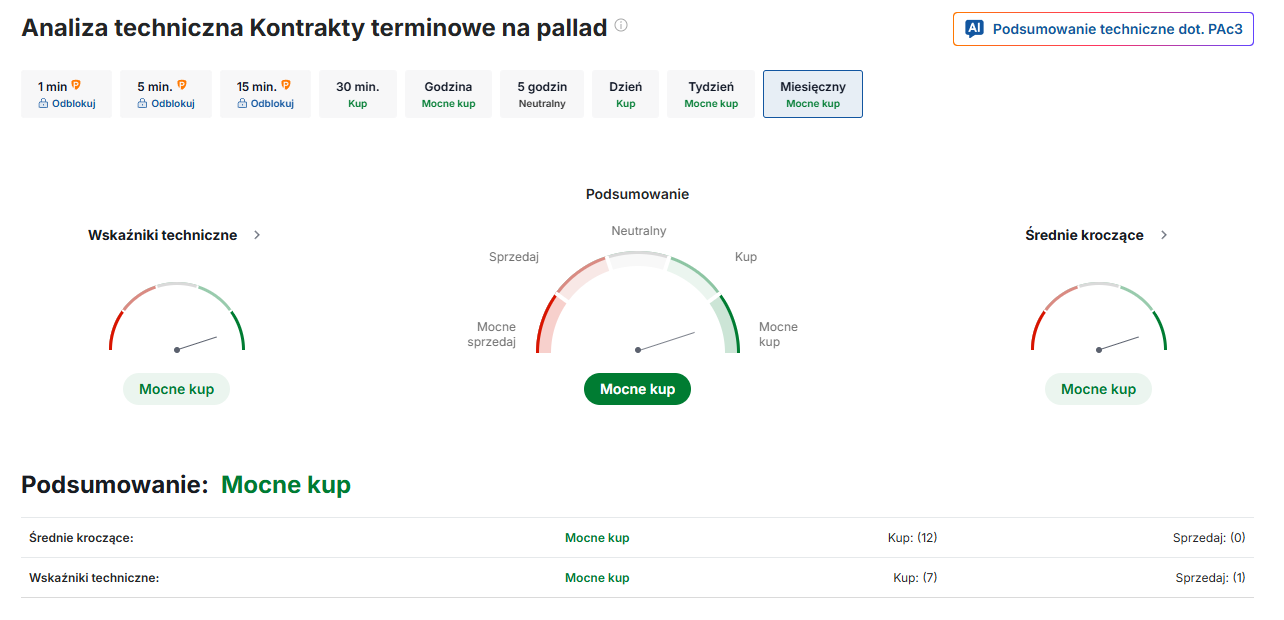

Strategie inwestycyjne w oparciu o prognozy kursu palladu

Inwestowanie w pallad wymaga zrozumienia unikalnej pozycji tego metalu w kontekście szerszego rynku metali szlachetnych. Strategie inwestycyjne pallad różnią się znacząco w zależności od horyzontu czasowego i tolerancji ryzyka inwestora. Pallad charakteryzuje się znacznie wyższą zmiennością niż złoto czy srebro, co stwarza zarówno możliwości, jak i wyzwania.

Horyzont krótkoterminowy (2026-2027): Inwestorzy mogą rozważać ekspozycję na pallad w kontekście potencjalnych szoków podażowych z Rosji oraz spowolnienia adopcji EV. Deficyty rynkowe prognozowane do 2027 roku sugerują możliwe napięcia cenowe. Alokacja aktywów w metale szlachetne w tym przypadku może obejmować 5-15% portfela w metalach przemysłowych, z czego pallad stanowiłby niewielką część ze względu na wysoką zmienność.

Horyzont średnioterminowy (2028-2029): Okres przejścia z deficytu w nadwyżkę wprowadza znaczną niepewność. Inwestorzy o umiarkowanej tolerancji ryzyka mogą preferować zdywersyfikowane podejście, łączące ekspozycję na pallad z innymi metalami szlachetnymi jak platyna czy złoto, które oferują bardziej stabilne fundamenty.

Horyzont długoterminowy (2030+): Strukturalna nadwyżka i rosnąca elektryfikacja sugerują ostrożne podejście. Pallad jako część szerokiego portfela metali szlachetnych może służyć jako element taktyczny, a nie strategiczna pozycja core.

Kluczowe rozważania dla inwestorów w pallad:

- Dywersyfikacja jest kluczowa - pallad nie powinien przekraczać 3-5% całkowitego portfela ze względu na wysoką zmienność.

- Monitorowanie czynników podażowych - śledzenie sytuacji w Rosji (Norilsk Nickel) i RPA jako wczesne sygnały ostrzegawcze.

- Tempo elektryfikacji - dane o sprzedaży EV vs hybryd jako wskaźnik przyszłego popytu.

- Recykling jako wskaźnik - wzrost podaży z recyklingu powyżej 3,5 mln uncji sygnalizuje przejście w nadwyżkę.

- Korelacja z innymi metalami - pallad wykazuje niższą korelację z złotem niż platyna, oferując potencjalne korzyści dywersyfikacyjne.

Jak zbalansować ryzyko i potencjał wzrostu w inwestycjach w pallad

Ryzyko inwestycji w pallad jest znacząco wyższe niż w przypadku tradycyjnych metali szlachetnych ze względu na koncentrację popytu w jednym sektorze (80% motoryzacja) oraz podaży w dwóch krajach (Rosja 40%, RPA 39%). Zarządzanie ryzykiem wymaga zrozumienia, że zmienność cen palladu może osiągać 20-30% kwartalnie, co przekracza złoto (5-8%) czy srebro (10-15%).

Dywersyfikacja portfela metali szlachetnych może obejmować alokację: złoto 50-60% jako stabilizator, srebro 20-30% dla wzrostu, platyna 10-15% dla dywersyfikacji, i pallad 5-10% jako element taktyczny o wysokim ryzyku/wysokim potencjale. Inwestorzy konserwatywni mogą ograniczyć ekspozycję na pallad do 0-3% lub całkowicie uniknąć tego metalu na rzecz bardziej przewidywalnych aktywów.

Kluczowe narzędzia zarządzania ryzykiem obejmują:

- Stop-loss na poziomie 15-20% poniżej ceny zakupu.

- Rebalansowanie kwartalne przy zmianach >25%.

- Unikanie lewarowania w tak zmiennym aktywie.

- Monitorowanie wskaźników wyprzedzających (sprzedaż samochodów, dane Norilsk Nickel, ceny platyny).

Inwestorzy powinni być przygotowani na scenariusze, w których wartość inwestycji w pallad może spaść o 40-50% w ciągu 12-18 miesięcy, jak pokazał okres 2022-2024.

Tabela: Profile ryzyka i zwrotu dla różnych metod inwestycji w pallad

| Typ inwestycji |

Potencjalny zwrot roczny |

Poziom ryzyka |

Płynność |

Charakterystyka |

| Fizyczny pallad (monety / sztabki) |

15–40% |

Bardzo wysoki |

Niska |

Pełna ekspozycja, koszty przechowania, brak dźwigni |

| ETF pallad (np. PALL) |

12–35% |

Wysoki |

Wysoka |

Łatwy dostęp, śledzenie ceny spot, opłaty zarządzania 0,5–0,8% |

| Akcje producentów (Norilsk, Sibanye) |

20–60% |

Ekstremalny |

Średnia |

Dźwignia operacyjna, ryzyko geopolityczne, potencjalne dywidendy |

| Futures / CFD pallad |

-50% do +100% |

Ekstremalny |

Bardzo wysoka |

Lewarowanie, wymogi kapitałowe, instrument dla doświadczonych |

| Fundusze mieszane PGM |

8–25% |

Średni–Wysoki |

Wysoka |

Dywersyfikacja Pt/Pd/Rh, niższa zmienność, profesjonalne zarządzanie |

Podsumowanie i końcowe refleksje

Podsumowanie prognoz palladu wskazuje na metal znajdujący się na krytycznym punkcie zwrotnym. Aktualne notowania 1630 USD/oz w grudniu 2025 reprezentują 77% wzrost rok do roku, jednak perspektywy inwestycyjne dla palladu pozostają głęboko podzielone między analitykami. Prognozy na 2027-2030 wahają się od pesymistycznych 800 USD (Gov Capital 2030) do optymistycznych 2500 USD (LongForecast 2027), odzwierciedlając fundamentalną niepewność dotyczącą tempa elektryfikacji i dynamiki recyklingu.

Przyszłość rynku palladu będzie zdeterminowana przez trzy kluczowe czynniki: zdolność recyklingu do wzrostu o >1,3 mln uncji do 2028, rzeczywiste tempo adopcji EV versus hybryd, stabilność podaży z Rosji (Norilsk Nickel) i RPA. UBS podkreśla, że pallad pozostaje aktywem o wysokim ryzyku ze względu na ograniczoną wielkość rynku i niskie wolumeny obrotu, odpowiednim jedynie dla inwestorów o wysokiej tolerancji ryzyka.

WPIC prognozuje przejście z deficytów trwających do 2027 w stopniowe nadwyżki od 2028, osiągające 725 000 uncji. To strukturalne przesunięcie sugeruje, że pallad jako długoterminowa inwestycja core staje się coraz bardziej wątpliwy, chociaż taktyczne możliwości mogą się pojawiać podczas przejściowych szoków podażowych lub geopolitycznych napięć.

Kluczowe wnioski:

- 2027: 2145 - 2506 USD/oz (scenariusz bazowy) - deficyty podtrzymują ceny

- 2028: 1682 - 2278 USD/oz - przejście w nadwyżkę, korekta spadkowa

- 2030: 1170 - 1400 USD/oz - strukturalna nadwyżka, stabilizacja niska

Często zadawane pytania

-

Czy cena palladu wzrośnie w 2026 roku?

Prognozy na 2026 rok są mieszane - LongForecast przewiduje wzrost do 1800 - 2500 USD/oz, podczas gdy Fitch utrzymuje stabilizację na poziomie 1050 USD. Rynek pozostanie w deficycie według WPIC, co może wspierać ceny, jednak rosnąca podaż z recyklingu i substytucja przez platynę ograniczą potencjał wzrostu.

-

Jakie są długoterminowe prognozy palladu na lata 2026-2030?

Długoterminowe prognozy wskazują na stopniowy spadek: 2027 rok 2145 - 2506 USD (deficyt), 2028 rok 1682 - 2278 USD (przejście w nadwyżkę), 2030 rok 1170 - 1400 USD (strukturalna nadwyżka). WPIC prognozuje przejście z deficytów trwających do 2027 w nadwyżki od 2028 roku, osiągające 725 000 uncji, co będzie wywierać presję spadkową na ceny.

-

Jakie czynniki wpływają na przyszłe ceny palladu?

Kluczowe czynniki to: tempo wzrostu recyklingu - wymagany wzrost o 1,3 mln uncji do 2028 dla przejścia w nadwyżkę, adopcja pojazdów elektrycznych versus hybryd - EV nie wymagają palladu, hybrydy 10-20% więcej, podaż z Rosji (40%) i RPA (39%), zaostrzenie norm emisyjnych Euro 7 i China 7 zwiększające loadingi palladu na pojazd. Równowaga między tymi czynnikami zdeterminuje, czy rynek pozostanie w deficycie czy przejdzie w nadwyżkę.

-

Jak geopolityka wpływa na prognozy kursu palladu?

Geopolityka ma krytyczny wpływ ze względu na koncentrację produkcji - Rosja poprzez Norilsk Nickel kontroluje 40% globalnej podaży palladu. Zaostrzenie sankcji zachodnich na rosyjski pallad może wywołać szok podażowy windując ceny o 30-50%, jak pokazał marzec 2022 gdy cena skoczyła do 3380 USD po wydarzeniach na Ukrainę.

-

Jakie instytucje publikują prognozy cen palladu?

Główne instytucje publikujące prognozy to: World Platinum Investment Council (WPIC) - fundamentalna analiza podaży/popytu, Morgan Stanley (1325 USD średnia 2026), Fitch Ratings (1050 USD stabilizacja), UBS (deficyt 300k uncji 2025, high risk dla inwestorów), LongForecast (algorytmiczne prognozy 2145 - 2506 USD 2027), Gov Capital (AI/ML modele 798 USD 2030), oraz Heraeus Precious Metals (800 - 1200 USD zakres przemysłowy).

-

Jaki jest obecny kurs palladu?

Aktualny kurs palladu (Styczeń 2026) wynosi około 1632 USD za uncję (5875 PLN), wzrost o 77% rok do roku. WPIC potwierdza odbicie cen dzięki deficytowi podaży i silnemu popytowi z przemysłu samochodowego. Rosja poprzez Norilsk Nickel pozostaje głównym dostawcą, wpływając na zmienność kursu palladu.

-

Czy pallad jest dobrą inwestycją długoterminową?

UBS klasyfikuje pallad jako aktywo wysokiego ryzyka, odpowiednie dla maksymalnie 3-5% portfela. WPIC prognozuje strukturalną nadwyżkę podaży od 2028 roku, gdy popyt z przemysłu samochodowego spadnie. Johnson Matthey sugeruje ostrożne podejście do palladu w długim terminie ze względu na rosnącą podaż z Rosji.

-

Co dalej z palladem?

Pallad przechodzi krytyczne przejście według WPIC - z deficytów do nadwyżki podaży od 2028. Popyt z przemysłu samochodowego spadnie przez elektryfikację, podczas gdy podaż wzrośnie dzięki recyklingowi i stabilnej produkcji w Rosji. UBS przewiduje presję spadkową na kurs palladu do 1100-1630 USD w 2030.

-

Jak często aktualizowane są prognozy palladu?

WPIC publikuje kwartalne raporty Platinum Quarterly o podaży i popycie palladu. UBS i Johnson Matthey aktualizują prognozy 2-4 razy rocznie, reagując na zmiany w przemyśle samochodowym i produkcji w Rosji. Algorytmiczne serwisy aktualizują prognozy kursu palladu miesięcznie lub codziennie.

-

Dlaczego kurs palladu spadł o blisko 60% w ostatnich 3 latach?

Spadek palladu z 3380 USD (2022) do 813 USD (2024) wynikał z normalizacji podaży z Rosji po wydarzeniach na Ukrainę, substytucji przez platynę w przemyśle samochodowym, oraz rosnącej elektryfikacji zmniejszającej popyt. WPIC potwierdza, że odbicie w 2025 (+77%) wynika z deficytów podaży.

-

Jakie są zastosowania palladu?

Pallad dominuje w przemyśle samochodowym (80-85% popytu) jako katalizator dla silników benzynowych. Johnson Matthey wskazuje dodatkowe zastosowania w elektronice, stomatologii i jubilerstwie. Podaż z Rosji i RPA (79% globalnej produkcji) zaspokaja popyt przemysłowy, którego głównym konsumentem pozostaje przemysł samochodowy.

-

Kto jest głównym producentem palladu?

Rosja dostarcza 40% globalnej podaży palladu poprzez Norilsk Nickel, największego producenta na świecie. RPA dostarcza 39% przez Sibanye-Stillwater i Impala Platinum. WPIC podkreśla, że koncentracja 79% podaży w dwóch krajach stanowi główne ryzyko dla stabilności kursu palladu i przemysłu samochodowego.

-

Jak zmieniały się ceny palladu w ostatnich latach?

Kurs palladu osiągnął szczyt 3380 USD w marcu 2022 po wydarzeniach na Ukrainie, następnie spadł do 813 USD w sierpniu 2024. WPIC potwierdza odbicie do 1632 USD w grudniu 2025 (+77% rok do roku) dzięki deficytowi podaży i silnemu popytowi z przemysłu samochodowego.

-

Jakie są prognozy cen palladu na 2026 rok?

WPIC oczekuje małego deficytu podaży palladu w 2026, podczas gdy prognozy cenowe wahają się od 1403-1634 USD według LongForecast do konserwatywnych 1050 USD według Fitch Ratings. Podaż z Rosji i recykling będą kluczowe dla równowagi rynku, a popyt z przemysłu samochodowego pozostaje głównym czynnikiem kształtującym kurs palladu.

-

Jak inwestować w pallad w Polsce?

Inwestorzy mogą uzyskać ekspozycję na pallad przez ETF-y (PALL), kontrakty CFD, fizyczny metal lub akcje producentów. UBS ostrzega o wysokiej zmienności (20-30% kwartalnie) i rekomenduje maksymalnie 3-5% alokacji. WPIC sugeruje monitorowanie podaży z Rosji i popytu z przemysłu samochodowego przed inwestycją w pallad.

-

Jaka jest korelacja między kursem palladu a innymi metalami szlachetnymi?

Pallad wykazuje niższą korelację z złotem ze względu na dominację popytu z przemysłu samochodowego (80-85% całkowitego popytu). Najsilniejsza korelacja występuje z platyną używaną w katalizatorach diesla, jednak pallad charakteryzuje się znacznie wyższą zmiennością. Podaż z Rosji i popyt motoryzacyjny, a nie trendy inwestycyjne, głównie kształtują dynamikę kursu palladu.