交易账户

-

主页

>>

-

可选解决方案

个性化选项解决方案

利用期货期权的特点,而无需通过复杂的数学公式。

我们提供几类解决方案。

在每个类别中,只提供了少量的解决方案,主要是为了说明想法。可能的解决方案的数量实际上是无限的。

全球利率已经上升。许多银行不支付类似的存款利息。要想获得一个好的存款利率,通常需要选择一个没有提取存款可能的长期。许多期货经纪人不为余额支付利息,也不支付过高的利率。

解决方案。某些期权解决方案提供与当前市场利率相当的固定回报。

在这种情况下:

对某一资产在一定时期内的价格变化进行预测。关于如何计算预测,有一些可选解决方案可供选择。但这些解决方案并非免费,而是需要支付期权费

解决方案。解决方案1中的策略和期权解决方案的正确组合提供了一个“免费”解决方案,可以抵消期权溢价的支付。

据预测,今天的运动将相当强劲。

解决方案。购买今天的期权(截止日期为今天)是希望预测成真。在这种情况下,可以实现的利润是保费支出的倍数。

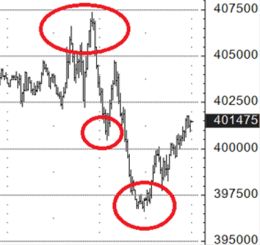

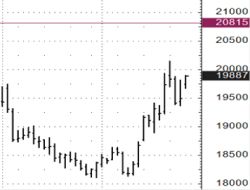

E-Mini标准普尔500指数期货。

在顶部区域,有人购买了今天(今天到期)的看跌期权,以1.00点(50美元)的价格进行了4000的卖出执行价格。在第一次“戳”中,该选项花费了20.00点(1000美元),也就是说,以20结束。在第二次“戳”下开始时,期权价格为34.00点(1700美元),以34结束。

有一种观点认为,有必要通过下达止损单来限制损失,即所谓的“止损”。在这种情况下,停止指令可能会被执行,但市场随后转向原始位置的方向,最终甚至可能盈利。

解决方案。使用期权作为止损的替代方案。以这种方式实施的止损使仓位有更大的机会回到盈利区域,并消除了与超过止损水平的缺口相关的损失。

“缺口”。石油期货

期货中存在空头头寸(卖出的期货)。停牌指令为76.00,限制了潜在损失。然而,周末传出了重大消息,市场以“缺口”开盘,停牌令以80.10的价格执行,实现了额外的损失。如果购买了执行价为76.00的看涨期权,而不是76.00的停止订单,它将保证该头寸在76.00收盘。在这种情况下,最大额外损失将仅受期权溢价的限制,与价格为80.10的已执行停止订单相比,期权溢价将明显更好。此外,由于使用期权作为“止损”,因此没有必要平仓,因此(如果在期权到期前有足够的时间)仍有机会等待下跌并因此实现盈利

“缺口”。石油期货

期货中存在空头头寸(卖出的期货)。停牌指令为76.00,限制了潜在损失。然而,周末传出了重大消息,市场以“缺口”开盘,停牌令以80.10的价格执行,实现了额外的损失。如果购买了执行价为76.00的看涨期权,而不是76.00的停止订单,它将保证该头寸在76.00收盘。在这种情况下,最大额外损失将仅受期权溢价的限制,与价格为80.10的已执行停止订单相比,期权溢价将明显更好。此外,由于使用期权作为“止损”,因此没有必要平仓,因此(如果在期权到期前有足够的时间)仍有机会等待下跌并因此实现盈利

对某一资产在一定时期内的价格变化进行预测。同时,你不想在当前价格的范围内亏损。

解决方案。期权解决方案允许您在给定的价格变化范围内实现盈亏平衡或少量利润。

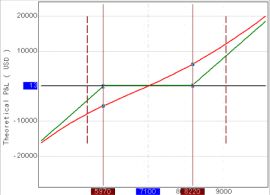

在这个案例中:石油期货。

当前价格71.00。预测期为3个月。盈亏平衡区间为59.70及以上。如果你只买期货,盈亏平衡区间是71.00及以上。

有一个当天的水平预测和他们实现的可能性。目前尚不清楚计算这一预测的最佳方法是什么。

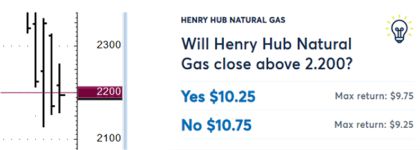

解决方案。在芝加哥商品交易所使用所谓的事件合约,代表二进制期权。这些是固定的赌注,有固定的最大利润和损失。

天然气期货。

预测:期货今天不会收于2.200以下。购买此类合同并支付10.75美元。合同项下的最高赔付额为20.00美元。如果市场收盘价超过2200美元,合同将支付20.00美元,这意味着9.25美元的利润(收到20.00美元减去支付10.75美元)。

对某一资产在一定时期内的价格变化进行预测。人们希望通过购买期权来解决问题。只有当资产的收盘价高于(如果买入看涨期权)或低于(如果买入看跌期权)期权行权时,到期日的利润才能实现。您需要扣除已支付的保险费。

解决方案。使用期权组合,使您不会损失从当前价格到执行价格范围内的已支付保费。当价格从当前水平向与预测相反的方向波动时,损失会增加。

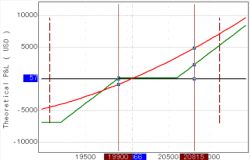

黄金期货。

预测:期货价格将上涨。你可以以21.50的价格购买一个行使2060的看涨期权。此外,在到期日,只有在2081.50以上的水平上才能实现盈利。低于这些水平就会有损失。

通过添加其他几个选项,您可以获得以下配置:损失开始的价格低于1990.00。权衡损失增加到1990.00以下,而在购买看涨期权的情况下,损失有限,为21.50点。

有一个职位没有按计划发展——它是无利可图的。该头寸很乐意以盈亏平衡收盘,但市场距离盈亏平衡价格相对较远。交易员通常试图使用所谓的“平均”来“反击”:在多头头寸亏损的情况下额外购买资产,或在空头头寸亏损的情形下额外出售资产。从而使盈亏平衡价格更加接近。问题是,如果价格进一步不利波动,风险就会增加。

解决方案。使用选项组合,使您能够接近盈亏平衡价格。与此同时,如果价格进一步不利变动,风险不会增加。

黄金期货。

一个多头仓位在2050.00点(红圈)开盘。已按价格添加了一个选项组合(绿色圆圈)。这使得在期权到期日将盈亏平衡价格降至2022.10成为可能,而不会增加下行风险。妥协-在2022.10的价格之上没有利润潜力。

有一个进入仓位的价格水平预测。但价格可能达不到那里。

解决方案。期权在进入头寸的价格水平上进行执行价格。如果价格在到期日的执行价格之外,期权将被行使到期货中,并获得由此产生的期货头寸。与此同时,开盘价因收到的期权溢价而有所提高。如果价格没有达到执行水平,出售期权所获得的溢价将被保留。妥协-如果价格“移动”超过执行价格,然后回到到期日,期权将不会行使,也不会有期货头寸。

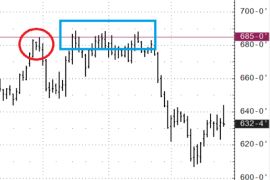

糖期货。

当价格处于绿色矩形中时,就会发现上涨趋势。入口点是在蓝色矩形的级别上确定的。看跌期权以蓝色矩形(1700)水平的执行价格卖出。如果在到期日价格低于1700,则将对期货执行看跌期权,并在1700开立多头头寸(购买期货)。在这种情况下,购买价格将通过出售看跌期权获得的溢价金额来提高。在实际情况下,市场并没有达到执行价格的水平。唯一的利润来自看跌期权溢价。与1700点的期货订单相比,这并不那么令人反感。在期权到期日,价格也有可能低于执行价格,然后又回到执行价格之上。在这种情况下,期货将没有头寸,只会赚取溢价。

基础资产(期货)具有统计特征。当前特性与平均值不同。其目的是试图在目前的市场形势下赚钱。

解决方案。利用基础资产的期权,建立了利用市场统计特征的策略。

上个月的平均每日价格范围超过了最近两天的每日价格范围。购买短期期权,如果每日价格区间增加,可以带来利润。

有一系列的期权策略必须动态管理,并且可以根据交易员/投资者的具体需求进行定制

您需要在期权投资组合方面有足够的经验,并对期权的性质有深入的了解,以便随着时间的推移实施期权策略。只有高素质的专家才能保证高质量地执行这些战略。

有一个长期投资战略,包括通过期货实施的战略。这些期货期权的战术动态销售是可能的,目的是获得期权溢价作为可能的额外收入。

解决方案。正在制定一项使用选项的个人战略。

从历史上看,一些资产类别的期权,尤其是股票指数,定价过高。这意味着抛售波动性可能具有优势。但也有微妙之处。

解决方案。制定一项使用选项的个人战略。

一旦仓位开始,你对市场的看法可能会改变。

解决方案。期权允许您动态更改投资组合的组成,以适应不断变化的市场观点。同时,没有持续需要完全关闭初始投资组合。开设额外头寸或改变现有头寸就足够了。

制定你的愿望,包括交易时的问题领域,我们将努力改善这种情况。